梅赛德斯携手Stellantis,打造欧洲第二家汽车电池龙头企业

除了瑞典的Northvolt公司,欧洲将出现第二家汽车电池龙头企业,这可能会对亚洲之外的主要电池供应商构成挑战。

9月24日,戴姆勒(Daimler)旗下的梅赛德斯-奔驰(Mercedes-Benz)乘用车部门与法美汽车制造商Stellantis和法国的道达尔能源公司(TotalEnergies)签署了一份协议,共同参与欧洲超级工厂的建设,成立Automotive Cells Company公司。

电池是电动汽车的命脉。目前电池成本估计占到汽车总制造成本的三分之一。尽管由汽车制造商生产组装电池组也很常见,但直到最近,越来越多的人才认识到电池不仅仅是一种需要购买的商品。在特斯拉(Tesla)和大众(Volkswagen)等品牌的带领下,汽车制造商们现在意识到化学材料是影响电动汽车性能竞争力的内在因素,并选择了生产这些化学材料。

尽管欧洲汽车制造商不抱任何关于将来能够不用从宁德时代、LG化学(LG Chem)、韩国汽车电池供应商SK Innovation和三星SDI(Samsung SDI)等远东公司购买电池的幻想,但它们长期以来一直在努力减少对这些占主导地位的供应商的依赖。

Automotive Cells Company公司的首席执行官扬·文森特于9月24日在一份声明中称:“梅赛德斯-奔驰十分信任我们的技术路线图和产品竞争力,这将大大增强Automotive Cells Company公司的商业潜力,并支撑产能提升的宏大计划。”

作为协议的一部分,Automotive Cells Company公司将大幅扩大其计划产能,从2030年的48千兆瓦时扩大到至少120千兆瓦时,或者足够生产160万辆平均电池容量为75千瓦时的汽车。

这笔交易的基础是所有权的转变,梅赛德斯将直接持股,这将致使双方各拥有合资企业三分之一的股权。

梅赛德斯-奔驰表示,新的联盟使其可以确保其电动汽车推出所需的电池供应,利用规模经济优势,并向客户提供卓越的电池技术。

“这项投资是我们实现二氧化碳中和的战略里程碑。我们将与Automotive Cells Company合作,根据梅赛德斯-奔驰的具体要求,在欧洲开发并高效生产电池和模块。”戴姆勒的首席执行官康林松(Ola Källenius)在声明中说:“我们能够帮助确保欧洲仍然处于汽车行业的中心——即便是在电动时代。”

控制供应

该交易使Automotive Cells Company成为欧洲第二大电池生产公司,市场目前被两大电池生产公司占据,两家公司各有不同的客户群。

一方面是Automotive Cells Company公司将为标致(Peugeot)、雪铁龙(Citroen)、欧宝(Opel)和其他Stellantis的品牌提供电池,而梅赛德斯则占据了欧洲汽车市场28%的份额。

这也是Northvolt公司计划的一部分,该计划预计在十年内使非洲大陆的电池产能超过150千瓦时。这家瑞典电池供应商将大众汽车视为最大股东,宝马(BMW)是另一个战略投资者,沃尔沃汽车(Volvo Cars)是主要客户,这两家公司合计占该地区汽车销量的35%。

Stellantis和大众的竞争对手雷诺集团(Renault Group)是唯一选择完全独立生产道路的汽车制造商,它们的合作伙伴日产汽车(Nissan Motor Co.)持有远景动力公司20%的股份,另外还有法国初创企业Verkor的股份。

宁德时代、LG化学、三星等三家亚洲电池企业为了接近欧洲电动汽车工厂,在德国、波兰、匈牙利等地建立了工厂。

然而,9月24日的决定表明,问题不仅仅在于地理位置,欧洲汽车制造商希望打破亚洲电池供应商对电池供应的垄断,采取制衡战略,以削弱它们的议价能力。

鉴于芯片短缺的情况,当生产线依赖远东公司供应零部件时,供应可能会出现问题。所以,这一计划似乎变得更加重要了。

梅赛德斯的首席运营官薛夫铭(Markus Schäfer)于9月初在慕尼黑车展上对记者说:“我们希望在欧洲成立一家来自欧洲的电池冠军企业。”(财富中文网)

编译:於欣

除了瑞典的Northvolt公司,欧洲将出现第二家汽车电池龙头企业,这可能会对亚洲之外的主要电池供应商构成挑战。

9月24日,戴姆勒(Daimler)旗下的梅赛德斯-奔驰(Mercedes-Benz)乘用车部门与法美汽车制造商Stellantis和法国的道达尔能源公司(TotalEnergies)签署了一份协议,共同参与欧洲超级工厂的建设,成立Automotive Cells Company公司。

电池是电动汽车的命脉。目前电池成本估计占到汽车总制造成本的三分之一。尽管由汽车制造商生产组装电池组也很常见,但直到最近,越来越多的人才认识到电池不仅仅是一种需要购买的商品。在特斯拉(Tesla)和大众(Volkswagen)等品牌的带领下,汽车制造商们现在意识到化学材料是影响电动汽车性能竞争力的内在因素,并选择了生产这些化学材料。

尽管欧洲汽车制造商不抱任何关于将来能够不用从宁德时代、LG化学(LG Chem)、韩国汽车电池供应商SK Innovation和三星SDI(Samsung SDI)等远东公司购买电池的幻想,但它们长期以来一直在努力减少对这些占主导地位的供应商的依赖。

Automotive Cells Company公司的首席执行官扬·文森特于9月24日在一份声明中称:“梅赛德斯-奔驰十分信任我们的技术路线图和产品竞争力,这将大大增强Automotive Cells Company公司的商业潜力,并支撑产能提升的宏大计划。”

作为协议的一部分,Automotive Cells Company公司将大幅扩大其计划产能,从2030年的48千兆瓦时扩大到至少120千兆瓦时,或者足够生产160万辆平均电池容量为75千瓦时的汽车。

这笔交易的基础是所有权的转变,梅赛德斯将直接持股,这将致使双方各拥有合资企业三分之一的股权。

梅赛德斯-奔驰表示,新的联盟使其可以确保其电动汽车推出所需的电池供应,利用规模经济优势,并向客户提供卓越的电池技术。

“这项投资是我们实现二氧化碳中和的战略里程碑。我们将与Automotive Cells Company合作,根据梅赛德斯-奔驰的具体要求,在欧洲开发并高效生产电池和模块。”戴姆勒的首席执行官康林松(Ola Källenius)在声明中说:“我们能够帮助确保欧洲仍然处于汽车行业的中心——即便是在电动时代。”

控制供应

该交易使Automotive Cells Company成为欧洲第二大电池生产公司,市场目前被两大电池生产公司占据,两家公司各有不同的客户群。

一方面是Automotive Cells Company公司将为标致(Peugeot)、雪铁龙(Citroen)、欧宝(Opel)和其他Stellantis的品牌提供电池,而梅赛德斯则占据了欧洲汽车市场28%的份额。

这也是Northvolt公司计划的一部分,该计划预计在十年内使非洲大陆的电池产能超过150千瓦时。这家瑞典电池供应商将大众汽车视为最大股东,宝马(BMW)是另一个战略投资者,沃尔沃汽车(Volvo Cars)是主要客户,这两家公司合计占该地区汽车销量的35%。

Stellantis和大众的竞争对手雷诺集团(Renault Group)是唯一选择完全独立生产道路的汽车制造商,它们的合作伙伴日产汽车(Nissan Motor Co.)持有远景动力公司20%的股份,另外还有法国初创企业Verkor的股份。

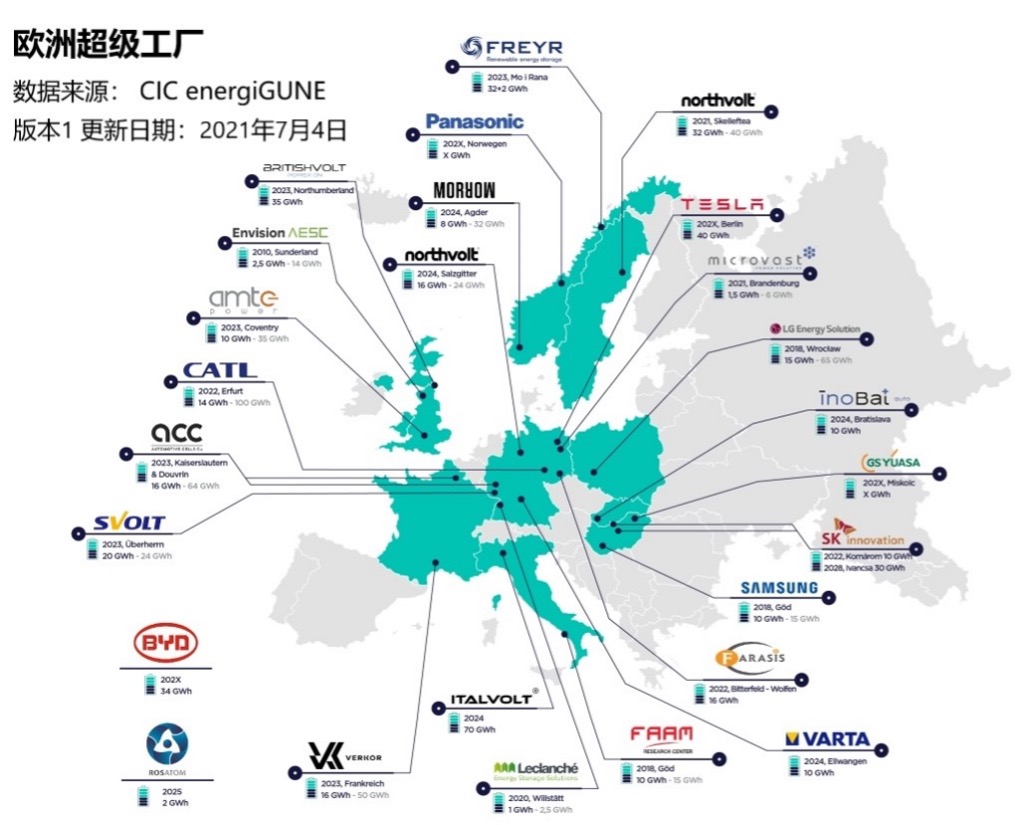

宁德时代、LG化学、三星等三家亚洲电池企业为了接近欧洲电动汽车工厂,在德国、波兰、匈牙利等地建立了工厂。

然而,9月24日的决定表明,问题不仅仅在于地理位置,欧洲汽车制造商希望打破亚洲电池供应商对电池供应的垄断,采取制衡战略,以削弱它们的议价能力。

鉴于芯片短缺的情况,当生产线依赖远东公司供应零部件时,供应可能会出现问题。所以,这一计划似乎变得更加重要了。

梅赛德斯的首席运营官薛夫铭(Markus Schäfer)于9月初在慕尼黑车展上对记者说:“我们希望在欧洲成立一家来自欧洲的电池冠军企业。”(财富中文网)

编译:於欣

Europe is about to see the emergence of its second EV battery cell champion, alongside Sweden’s Northvolt, that could challenge the dominant suppliers out of Asia.

On September 24, Daimler’s Mercedes-Benz passenger car division inked a deal with Franco-American carmaker Stellantis and France's TotalEnergies to join their gigafactory joint venture, Automotive Cells Company.

The lifeblood of every electric vehicle, batteries currently represent an estimated third of the car’s total manufacturing costs. While it is common for automakers to assemble the packs themselves, it has been only recently that an increasing number have recognized cells are not a commodity merely to be procured. Lead by brands like Tesla and Volkswagen, they now understand the chemistry is intrinsic to an EV’s competitive performance and have opted to manufacture them as well.

While Europe’s automakers harbor no illusion that they will be able to stop buying cells from companies in the Far East such as CATL, LG Chem, SK Innovation and Samsung SDI, they have long sought to reduce their dependency on these dominant suppliers.

“Mercedes-Benz will bring a vote of confidence in our technology roadmap and product competitiveness that significantly strengthens Automotive Cells Company’s business potential and underpins our ambitious growth plans,” Yann Vincent, chief executive of Automotive Cells Company said in a statement on September 24.

As part of the agreement, Automotive Cells Company will dramatically expand its planned capacity from 48 gigawatt hours by 2030 to a minimum of 120 GWh, or enough to produce 1.6 million cars with an average battery size of 75 kWh each.

Underpinning the deal is a shift in the ownership, with Mercedes taking a direct stake that will lead to each partner owning a third of the joint venture.

Mercedes said the new alliance allows it to secure its supply of cells for its electric vehicle rollout, take advantage of economies of scale and provide its customers with superior battery technology.

“This investment marks a strategic milestone on our path to CO2 neutrality. Together with Automotive Cells Company, we will develop and efficiently produce battery cells and modules in Europe—tailor-made to the specific Mercedes-Benz requirements,” said Daimler CEO Ola Källenius in the statement. “We can help to ensure that Europe remains at the heart of the auto industry—even in an electric era.”

Stranglehold on supply

The deal enshrines Automotive Cells Company as the second major European player, dividing the landscape into two major players backed by differing constellations of customers.

On the one hand there is Automotive Cells Company, which will supply cells to Peugeot, Citroen, Opel and other Stellantis brands alongside Mercedes, which combined account for about 28% of the overall European car market.

This joins the over 150 GWh of production capacity that Northvolt plans to build on the continent by the end of the decade. The Swedish cell supplier counts Volkswagen as its largest shareholder, BMW as another strategic investor and Volvo Cars as a major customer, which together represent another 35% of regional auto sales.

Stellantis and Volkswagen rival Renault Group is the only automaker to choose an entirely separate path, sourcing from Envision AESC, in which alliance partner Nissan Motor Co. holds a 20% stake, as well as from French start-up Verkor.

In order to be closer to their customers’ European electric car factories, three Asian cell suppliers—CATL, LG Chem and Samsung—have broken ground on the continent, building production sites in Germany, Poland and Hungary, respectively.

September 24’s decision indicates it is not purely geography that is the problem, however—Europe's carmakers want to break Asian cell suppliers' stranglehold on supply and build up a strategic counterweight that can offset their bargaining power.

This plan has seemed to only become more crucial after the chip shortage illustrated what can go wrong when assembly lines are reliant on parts from the Far East.

“We want a European battery champion from Europe, for Europe,” Mercedes operations chief Markus Schäfer told reporters earlier September during the Munich motor show.