明年最适合买入这27只股票

美国股市屡创新高。可为什么投资者看起来像是天要塌了一样?

过去一年标普500指数已多次突破“备受推崇”的3000点阻力位。道琼斯工业平均指数也是如此——不断地突破27000点。这些高点让一些观察人士相信目前的牛市仍有上升空间。

但这些高点之间的无数起伏呈现出另一番景象。

截至今年11月中期,美股和2018年1月的高点相比仅略有上扬。而且震荡行情已经成为新的常态。到10月份为止,标普500指数单日涨跌幅超过1%的天数为37天,而整个2017年这个数字仅为8天。这种迹象表明许多股东都在焦躁不安地点击“卖出”按钮。

造成这种局面的是宏观经济阻力,包括全球两大经济体正在进行的贸易战以及全球增长放缓的迹象。其结果就是从白宫发出的新推特或者美联储某位行长的即兴发言使得主要股指大涨或者暴跌。这已经足以让部分投资者彻底退出股市。9月份,联博集团称投资者在此前12个月里已从股市撤资1.1万亿美元,创下了历史记录,这些资金大多进入了债券或货币市场基金。

摩根士丹利投资管理董事总经理兼高级证券投资经理安德鲁·斯利蒙说:“总的来说,股市一直是平中略升,乐观情绪也急剧减弱。”

进入2020年后,会有更多不确定性。

影响巨大的美国总统选举可能重塑中美贸易关系以及金融服务和医疗保健监管气候,并对经济局势产生更显著的影响。2019年下半年美联储几次降息,以及其他央行的类似宽松举措是否有助于维持美国历史上最长的经济扩张期,还有待观察。投资机构Nuveen全球股票业务主管萨莉娜·马利克问:“这足以扭转增长放缓的势头吗?或者我们要进入持续缓步下滑的阶段,并最终陷入衰退?”

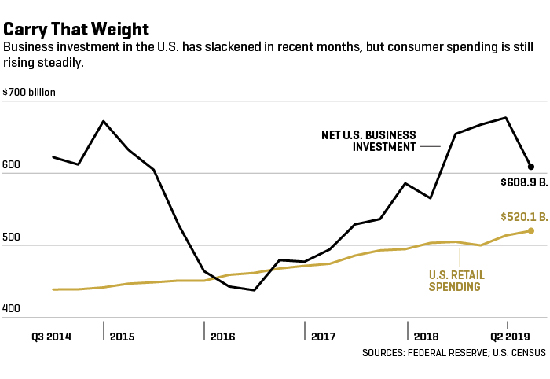

面对这个问题时,大多数专业投资人士都不会说出“弱智”这个词。《财富》杂志在本篇特写中接触的二十几人均认为今后12个月经济不会全面滑坡或衰退,也没有人表示看到了2001和2007年市场崩溃前的那些资产泡沫。占美国GDP七成的消费支出没有任何减缓迹象,特别是在失业率处于50年来最低点的时候。大多数预测都称明年美国经济将增长2%左右。

即使最保守的预测可能都持乐观态度,人们同时也越发担心本届美国政府不稳定的贸易政策、对移民的敌视态度以及联邦政府债务的快速攀升或许会进一步限制增长。再加上股市估值处于历史最高点而公司利润增速放慢,我们的采访对象中鲜少有人看好股市的原因就显而易见了。Lazard Asset Management董事总经理兼美国股票业务负责人罗恩·坦普说:“就基本面而言,我觉得要看到今后的收益率会下降。进入第11个扩张年份后,利润增速就更有限了。”

其他人则指出长期增长可能放缓的担忧会加快短期增速,特别是在现任总统谋求连任的时候,这让人感到讽刺。摩根士丹利的斯利蒙举例说,如果总统快速和中国达成贸易协议,市场就有可能“向上突破”。

不过,就算不该预计股市表现将远好于一般水平,投资者仍有大把赚钱的机会。有些机会来自受全面放缓影响较小的行业,比如科技和消费品。还有一些则存在于金融和医疗保健板块,因为最近投资者的顾虑让许多个股处于不合理的低估状态。

了解了这些后,下面要向大家介绍有前途的投资对象,包括27只股票和两只ETF。它们中的大多数甚至能在经济依然低迷时有良好表现。对比较看好市场或经济,且准备把“勇气”投入勇敢的新十年的人来说,有些则属于“大胆下注”。

科技股

今后一年名气最大的股票也许不会带来最多的增长。

10年来,大型科技公司——谷歌、亚马逊、苹果、Facebook和微软的股价一直高歌猛进。但它们在2019年或许失去了“不可摧毁”的光环。在美国和欧洲,这些领跑股都因为隐私问题而受到越发严格的监管审查,而且整个政界都出现了将其拆分的民粹主义呼声。Nuveen的马利克认为:“科技板块可能受到巨大冲击,这要看选举进程以及谁会获得民主党提名。”紧张的贸易局势则一直威胁着部分公司的客户群和供应链。

由此形成的结果就是,在这个一直都很强大的行业中挑选优胜者变得越来越难。

一个明显例证就是半导体。这个行业周期性非常明显,因为智能手机的持续创新和即将推出的5G无线网络将提升需求,它即将进入上升期。但中美地缘政治关系让一些芯片制造商的“生活”出现了较大波动。一只较安全的股票是Synopsys,半导体公司正在用它的电子数据自动化软件来设计芯片,而这种软件不受关税影响。Synopsys通过不可撤销的三年期订购合同来保证客户忠诚度,这有助于该公司销售额不受下行周期的影响。同时,对工程师来说,Synopsys的技术学习曲线很陡,这提高了它的续约率。管理着42亿美元资产的Mid Cap Fund基金经理萝瑞·基思说,这“源于财务前景”。她认为Synopsys的下一个重大增长点是越发依赖于芯片和软件的自动化行业。

另一只有前途的股票是荷兰半导体系统供应商阿斯麦(ASML)。资产管理公司Schroders的业务规模为5655亿美元。其证券投资经理詹姆斯·古特雷认为,就整个行业以及阿斯麦的长期走势而言,恐慌性行情并无大碍,而且他觉得阿斯麦是“典型的可持有10年以上的股票”。阿斯麦的目标是2020财年收入增长13%,古特雷则认为其上升空间要大得多。

通信和硬件巨头思科最近大跌,目前按2020财年业绩计算的市盈率为15倍,行业平均水平则超过20倍。但庞大的产品阵容和众多网络设备专利让思科处于有利位置,并即将于5G的兴起和对物联网不断增强的热情中受益。

基金经理当然不会放弃最大的科技公司。资产管理公司Vontobel Quality Growth首席投资官马特·邓肯多夫认为,数据隐私乱局不会让投资者远离Alphabet。他说这家公司的监管问题“不像Facebook的那么复杂”。邓肯多夫相信Alphabet已经走过了调整业务模式从而给予客户更多数据控制权的阶段,这样的进步应有助于该公司保护自身利润率极高的广告业务不受监管部门影响。Alphabet的多项研发驱动业务则让其他投资者感到兴奋。苏格兰投资公司Baillie Gifford旗下U.S. Equity Growth Fund联合经理加里·罗宾森认为,自动驾驶是科技领域“最有影响力”的趋势。他觉得,Alphabet通过Waymo的自动驾驶汽车项目涉足这个领域让人越发感觉有必要持有这只股票。

今年微软的股价已上涨逾40%,不会有人将其称为隐藏的宝石(该公司管理层在《财富》的年度最佳商界人士排行榜上名列前茅)。但分析师仍认为微软的Azure云平台有巨大的上升空间。联博集团以美国成长股为重点的首席投资官詹姆斯·蒂尔尼相信今后五年Azure的年增速有望达到40%。在美国国债预期收益率较低的情况下,包括股票研究机构William O’Neil首席投资策略分析师兰迪·沃茨等部分股东都青睐微软的分红。目前微软的股息收益率为1.4%。沃茨说:“这样一只流动性股票,能提高利润并且增加分红,我们认为它非常有竞争力。”

大胆下注

伊隆·马斯克惹出了不少糟心事。但对可以将这些置于脑后的投资者,比如主要投资科技板块的公司ARK Invest首席执行官凯瑟琳·伍德,会把宝押在“被彻底误解的”特斯拉身上,后者是全世界做空者的宠儿。伍德相信特斯拉在电动汽车方面具有竞争优势,这源自该公司的低电池成本、自行设计的AI芯片以及从客户那里收集的120亿英里(约196亿公里)实际驾驶数据。伍德预计到2023年特斯拉将占电动汽车新车销量的30%。

Synopsys (SNPS)

阿斯麦(ASML)

思科(CSCO)

Alphabet (GOOGL)

微软(MSFT)

特斯拉(TSLA)

金融股

对这个遭遇强大阻力的板块来说,消费者比华尔街管用。

在这个监管压力大而且增长放缓的板块,金融股的估值通常都低于大盘。近来,二者的差距看起来就像一道鸿沟。按2020年预测利润计算,标普500指数中的金融股11月初的市盈率为12.8倍,而整个指数的市盈率为18倍。

如此落后的表现从许多方面来说都是合理的。实际上,分析师预计明年金融业利润将减少。美联储回归低利率模式削弱了银行赚取净息差,或者说通过存款成本和贷款收益之间差额的能力。高盛和摩根士丹利等以投资银行为主的公司在净利润方面已经受到了冲击,原因是科技推动的创新降低了它们在资本市场和交易方面的利润率。在下行周期中,金融业往往表现得更差。道富环球投资管理公司主动型量化股票业务首席投资官奥利维娅·恩格尔说:“银行股的价格看起来真的很低,但它们的阻力也较大。”

对此一些投资者要说:逆风而行吧。宏利投资管理全球资产分配部门主管内森·苏夫特说:“市场因为衰退风险影响过度压低了银行板块。只要经济不陷入衰退而且信贷增长良好,银行就会受益。”

目前看来,这些有利因素更有可能来自面向消费者的公司,而不是华尔街投行。在长期担任CEO的布莱恩·莫尼汉领导下,美银的利润大幅增长,因为莫尼汉一直在提高收入,同时控制开支。美银在开发和更新技术基础设施方面已投入数百亿美元,而且还计划升级数千家分支机构并开设几百家新的实体营业网点。

其他投资者已经看到了地区性银行的价值,原因是各地市场的差异意味着表现最好的股票往往会大放异彩。服务保险行业的资产管理公司Conning股票策略分析师道·唐斯维克说:“在表现最好的地区和表现最差的地区之间有很大的空间。”总部设在普罗维登斯的公民金融集团在美国11个州设有数千家分支机构和ATM机,其中大多数都在东北部,当地强劲的经济预计将为该集团带来稳定的增长。但按2020财年预期业绩计算,公民金融集团目前的市盈率已不到10倍。

投资管理领域的情况更难处理。激烈竞争已经引发竞次,业内公司都在降低费率和佣金。嘉信理财的股东在2019年坐了一次过山车——该公司股价在过去12个月中下跌了近11%,尽管其收入和利润都实现了两位数增长。联博集团的蒂尔尼认为这是个买入机会。他说:“我们把头名视为金融界的亚马逊。他们的客户服务成本低于其他任何一家同类企业。” 在转向无佣金股票交易的过程中,这应使嘉信理财比许多竞争对手更容易消化相关影响。

在各种各样的企业面对快速发展的数字支付都左支右绌之时,应对手段最齐全的莫过于贝宝(PayPal)。美国互联网零售500强中有超过四分之三的公司都接受了贝宝,Venmo平台则让贝宝在移动支付领域处于令人羡慕的位置。贝宝的走势类似科技股,按2020财年计算的市盈率为29倍。但分析师预计明年其收入将增长17%,表明贝宝估值合理。

大胆下注

总部设在旧金山的银行业巨头富国银行处于困境之中,虚假账户丑闻和激进的销售战术给它带来了难以愈合的创伤。不过,大量面向消费者的业务仍在为富国银行创造利润,包括抵押贷款、汽车贷款和信用卡。备受尊重的纽约银行梅隆公司前CEO查尔斯·沙夫接掌富国银行后,投资者认为该行有望最终翻篇。虽然目前股价接近一年新高,但富国银行的估值仍低于行业平均水平。

美国银行(BAC)

公民金融集团(CFG)

嘉信理财(SCHW)

贝宝(PYPL)

富国银行(WFC)

医疗保健股

大选年的焦虑抑制了股价,逢低吸纳的时候到了。

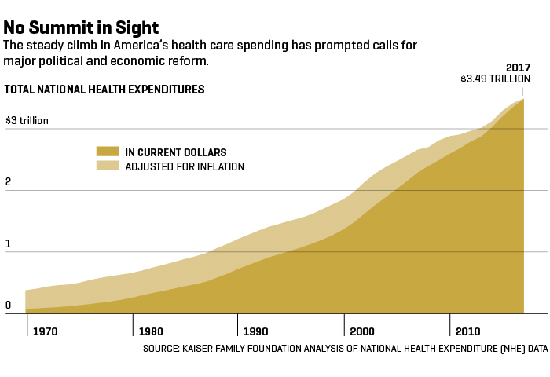

Vontobel首席投资官马特·邓肯多夫给投资者的信息是:“这不是什么高深的理论——对2020年大选来说医疗保健领域将备受关注。”对政策(能否实现全民医保?)和药价(候选人对此意见不一,伯尼·桑德斯和唐纳德·特朗普承诺将限制药价)的担忧一直在投资者的脑海里翻滚。这方面的激烈争论可以部分解释为什么标普医疗保健板块在过去12个月中只上涨了9%左右,远远落后于大盘。

但对这个行业有利的其他因素也很明显。发达国家认可老龄化以及新兴市场富裕程度上升带来了大量需求,而且不受政治风向的影响(《财富》投资圆桌会议的一位成员将医疗保健板块称为目前“推介速度最快的行业”,详见该篇特写。)因此,这个领域充满了估值合理而且在任何总统治理下都不大可能受到负面影响的公司。

Jensen Investment Management董事总经理兼证券投资经理埃里克·舍恩斯坦看好医疗器械公司Becton Dickinson,后者制造低成本关键产品,如针头和注射器。Parnassus的基思则认为医疗科技公司豪洛捷(Hologic)潜力巨大,因为它的3D乳腺钼靶机及其他预防医疗设备能带来高额经营性收入。她说:“无论在怎样的保险背景下,豪洛捷的产品都将变得很重要且有市场,。”

动物医疗保健支出的增长速度和人的医疗保健支出一样快。联博集团的蒂尔尼青睐从制药巨头辉瑞剥离出来的硕腾(Zoetis),后者生产宠物和牲畜用药。他相信硕腾的产品“创新超过了同类企业”。

在人类用药方面,Nuveen的马利克看好的是大型药企默沙东,原因是该公司收入可实现中高个位数增长,而且后备药物丰富,包括治疗艾滋病和大叶性肺炎的新型药物。马利克认为默沙东的抗癌药物Keytruda在五年内有望成为全球最畅销药品,并在2024年贡献220亿美元的收入,从而有助于提高随后几年的利润率。

美国的政治交锋中受影响最大的当属健康保险公司。但邓肯多夫相信“选举的不确定性将使投资者有机会介入”该版块中估值本应更高的公司。他看好市盈率17倍的联合健康集团(UnitedHealth Group)。邓肯多夫认为政策变化不会很快影响到这家保险公司,而且它还是一家创新型企业,用数据和技术为客户“更好地管理医疗保健成本并实现更好的结果”。

大胆下注

如摩根士丹利的斯利蒙所说,如果明年医疗保健支出加速增长,“在保险公司身上的盈利将远远超过医疗设备”。这是因为可能出现全民医保的担忧给保险股带来的打击要沉重的多。几乎没有像信诺(Cigna)这样在过去12个月中股价下跌15%的公司。但这家设在康涅狄格州的保险公司最近斥资670亿美元收购了快捷药方(Express Scripts),后者是美国最大的医药福利管理机构。此举已经提升了信诺的收入,并使其竞争实力超过了联合健康集团和安泰保险。只要民营保险公司不会步旅鸽(译者注:因人类的饕餮胃口而灭绝)的后尘,信诺就是个低吸对象。

Becton Dickinson (BDX)

豪洛捷(HOLX)

硕腾(ZTS)

默沙东(MRK)

联合健康集团(UNH)

信诺(CI)

消费品股

这些公司应推动消费,甚至是在经济放缓的时候。

制造业放缓一直是拖累美国经济今年增长的因素。举例来说,影响力颇大的PMI指数衡量的是采购经理人的活跃程度,今年9月该指数跌至2009年以来的最低点。但美国的消费支出和制造业实力的联系已经远小于10年前,而且消费支出一直都“勤勤恳恳”。Nuveen的马利克等人认为2020年消费者将继续推动全球增长,原因在于低失业率、工资不断上涨和储蓄率等指标表现不俗。但如果经济增速进一步放缓,部分投资者就可能为其通过此类消费而盈利的策略重新确立方向,从而关注即便消费者开始紧缩开支也依然表现强劲的公司。

Parnassus的萝瑞·基思解释说,下行周期中,消费者经常显露出“消费降级效应”,“今天去梅西百货购物的消费者可能降级到什么打折零售商那里”。出于这个原因,许多投资者都在关注TJX公司,也就是打折零售店T.J. Maxx和Marshalls的母公司,以及其他折扣零售公司。Jensen Investment Management的舍恩斯坦称TJX“在经济上有韧性”,有竞争力的价格和店内淘宝的体验让它不光免受下行周期的影响,也不会面临电子商务带来的竞争。

舍恩斯坦还看好通用磨坊(General Mills),这家食品巨头的产品包括Cheerios和Lucky Charms。舍恩斯坦说,有“好产品、强大的市场地位,再加上以往创造现金流的能力强,”这只目前市盈率17倍的股票被低估了。另外,最近收购宠物食品公司Blue Buffalo为通用磨坊打开了更广阔的市场,在这里消费者会为他们四条腿的朋友大把花钱。

基思则青睐高乐氏(Clorox)。这家公司的同名漂白水掩盖了它在必需消费品领域的产品宽度。高乐氏的高端品牌,比如Burt’s Bees和Hidden Valley可以一直保持定价能力。基思说,新产品创新平均为该公司年销售额增长贡献三个百分点,而高品牌知名度以及不小的市场份额让高乐氏特别有竞争力。

William O’Neil策略分析师沃茨指出,家得宝(Home Depot)的股息收益率(目前为2.3%)高于平均水平,而且收入增长强劲。年纪较大的富裕人口为这家家装零售商带来了源源不断的DIY产品需求,而且许多投资者都认为这样的趋势有望抵御任何下行周期。沃茨指出,过去五年家得宝一直在提高分红,而此前12个月的收入增速也几乎达到6%。

另一大宗零售商塔吉特(Target)一直在证明自己可以在电商环境中蓬勃发展。下一财年塔吉特的预期收入增速为3%,在某些行业这样的变化很小,但对零售商来说这是健康的增值水平。

大胆下注

就算美国经济增速放缓,它也不会妨碍中国、巴西和印尼等国迅速增长的富裕人口购买奢侈品。Schroders的古特雷认为英国零售商有上升空间,博柏利(Burberry)则有“反转故事”。这个以大衣和众多配饰闻名的品牌聘请了有可能带动新产品销售的新设计师,而且还是估值较低的奢侈品消费股之一。古特雷说博柏利股价上扬50%甚至更多都不会让他感到意外:“如果进展顺利,这种情况会在12个月内出现。”

TJX公司(TJX)

通用磨坊(GIS)

高乐氏(CLX)

家得宝(HD)

塔吉特(TGT)

博柏利(BURBY)

新兴市场

中国、印度和东南亚是中产阶层聚集地。

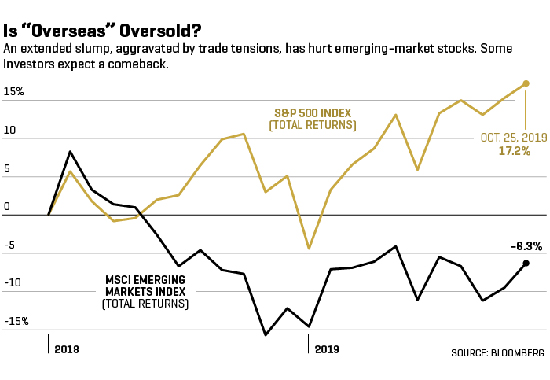

亚洲贸易局势紧张,欧洲则濒临衰退,这已经影响了企业对这些市场出口产品,国际性股票因此走势艰难。之前两年一直跑输美股的MSIC新兴市场指数截至10月底的市盈率为13.5倍,而标普500指数为22.3倍。

但富达投资International Growth Fund经理吉达·韦斯认为,知道这样的走势“存在周期性反复”的人才算明智,“我在12年前开始管理这只基金,当时国际性股票把美股打的落花流水。”现在,“如果不理会那些吓人的新闻而只专注于个股的深层思路,就会获得很多价值”。

这些投资理念中就包括买进可以利用新兴市场人口结构变化的金融服务公司。随着中国、泰国和马拉西亚等国中产阶层的壮大,总部设在香港的友邦保险(AIA Group)等跨国保险商处在了有利位置。韦斯说,在此类市场中,“人们并不会受益于美国和欧洲那样的社保网络。”友邦的股价在过去12个月上涨逾30%,而且它在这个市场已有几十年历史,受益于品牌认知度和良好的历史记录。

银行同样受益于新兴市场有利的人口结构。印度最大民营银行HDFC Bank在仍由政府支持的金融机构主导的国内市场取得了很大进展。这家银行提供一系列消费和商业服务,包括支票账户、储蓄账户、抵押贷款、汽车贷款、信用卡以及个人和企业贷款。在这个人口众多而银行服务依然显著供应不足的国家,HDFC Bank处于有利位置。谈到HDFC Bank,Vontobel的邓肯多夫说:“他们已经可以获得市场份额,原因是他们的业务模式成本较低,而且没有过多的分支机构和员工。印度本身就是一个极好的投资对象,人口结构非常好,会计和法律体系出色。总的来说是一个非常好的长期增长故事。”

对于不敢在遥远市场挑选个股的人来说,总有瞄准外国市场的ETF可供选择。在研究机构晨星评选的以国际性股票为主的基金中,iShares Core MSCI Total International Stock(IXUS)和Vanguard FTSE All-World Ex-U.S.(VEU)这两只ETF处于领先位置。据晨星分析师丹尼尔·索蒂罗夫介绍,这两只基金都同时追踪发达和新兴市场指数,而且都“按市值加权”,以便把重点放在波动往往不那么大的较大公司上。索蒂罗夫说,此外,其费率“可能属于大家见到的最低水平”。二者的年费均为资产的0.09%,或者说投资1万美元的手续费为9美元。“它们的表现较好,而且很大一部分原因就是低费率。”

大胆下注

在日本,公司治理标准近年来的全面调整已经提高了回报率。高盛资产管理基本股票业务联合主管凯蒂·科赫说:“日本可能是发达市场中定价不当带来的机遇最多的地区。”日本电产带来了通过前瞻性行业介入日本市场的机会,这个行业就是电动汽车和相关零部件,后者对今后的电动汽车来说可能很关键。虽然日本电产最近的业绩处于落后位置,但它的前瞻性指标预示着良好的前景。在截至2012年3月的财年中,该公司收入和每股盈利预计将分别增长14%和44%。而且随着电动汽车市场的发展,这两个数字还有上升空间。

友邦保险(AAGIY)

HDFC Bank (HDB)

阿里巴巴(BABA)

iShares Core MSCI Total International Stock(IXUS)

Vanguard FTSE All World Ex-U.S.(VEU)

日本电产(NJDCY)

最佳“惊喜”

一年前,我们的投资团队相信利率上升和严峻的贸易紧张关系会拖累股市。当时我们认为,就实现稳定回报而言,稳固防守就是最好的进攻。实际情况表明,美国股市走势很好,资深撰稿人珍·维茨纳的“安全性与实力”投资组合表现得甚至更好。过去12个月,她挑选的30只股票包含分红的平均回报率为20.2%,而标普500指数为14.4%。有意思的是,我们选出的9只非美国股票中有7只跑赢了标普指数,甚至是在全球股市普遍落后美股的情况下。我们在下文中对自己的选股成败做了总结。

亚洲呈上升态势

我们挑选的表现最好的个股中有一部分来自亚洲,快速扩大的中产群体给美团点评(中国版Grubhub)和香港博彩公司新濠博亚带来了高额利润。虽然关税战让一些半导体厂商受到不利影响,但我们挑选的台积电和美国的德州仪器分别实现了48%和30%的回报率。

科技公司继续壮大

10年来,美国科技巨头占据了很大一部分股市涨幅,2019年的情况依然如故。Facebook、Alphabet和亚马逊为我们带来了高于市场的回报率,但这场狂欢还能延续多久,我们持怀疑态度。

金融股惨败

我们预见到起伏不定的一年意味着证券公司和交易商会有更多的业务;但我们没有意识到技术变化和竞争会对其利润产生多大的负面影响。德美利证券(TD Ameritrade)的股价下跌了25%,原因是零佣金大战拉低了整个证券行业的利润。期权和期货交易巨头芝加哥商品交易所(CME Group)和芝加哥期权交易所(CBOE)同样表现落后。

健康的回报

今年医疗保健股全面落后,但我们通过两家创新型公司大赚了一笔,它们的产品都获得了美国食品药品监督管理局的批准。这两家公司是无创性结直肠癌筛查产品制造商Exact Sciences和开发出囊性纤维化治疗方法的Vertex Pharmaceuticals。(财富中文网)

原文刊登于《财富》杂志2019年12月刊。

作者:Rey Mashayekhi,Anne Sraders

译者:MS