周二,惠誉评级(Fitch Ratings)以“治理水平下降”和联邦预算赤字扩大为由,将美国政府债务的评级从最高的AAA级下调至第二高的AA+级。

该评级机构在声明中表示:“下调美国的信用评级体现了未来三年美国财政恶化的预期、居高不下和持续增加的政府债务负担以及相对于过去二十年被评为“AA”和“AAA”级的国家治理水平下降。治理水平下降体现在美国政府反复出现的债务上限僵局和最后时刻的决定上。”

目前,美国的国家债务为32.67万亿美元,惠誉预计未来几年,“随着人口老龄化带来的社会保障成本和医疗保险成本增长”,美国的债务将持续大幅增长。惠誉预测,到2025年,美国国家债务负担将达到国内生产总值的118%,相比之下在AAA评级国家这个比例约为39%。

国会预算办公室(the Congressional Budget Office)预测,今年联邦预算赤字将超过1.4万亿美元,2024年至2033年的年度赤字平均将高达2万亿美元。

惠誉下调美国信用评级前,美国财政部在周一宣布将第三季度的净借款预估从5月预测的7,330亿美元上调至1万亿美元。

此次信用评级下调并非完全超出人们的预期。5月,美国政府达到32万亿美元债务上限后,国会议员直到最后一刻才保证了联邦政府的资金,当时惠誉将美国的AAA级信用评级列入“负面观察”名单。

即使美国财政部所谓的“X日”快速到来,即联邦政府无法继续偿还债务的日期,华盛顿仍在为债务上限争吵不休。虽然最后各方达成了协议,美国总统乔·拜登在6月2日签署了两党债务上限法案,但这距离7月5日的“X日”只有三天。

惠誉在周三表示,这些“反复出现的债务上限政治僵局和最后时刻的决定,削弱了对财政管理的信心。”该评级机构还警告,更紧张的信贷环境(或贷款可用性和易获得性下降)和消费者支出增速放缓,可能导致美国经济在今年或明年早些时候陷入“轻度”衰退。

虽然惠誉下调美国信用评级并没有立即影响美国国债的出售或发行,但最终可能令投资者担心美国政府会债务违约。这会迫使美联储加息以吸引日益谨慎的购买者,进而将提高全国的借款成本。但大多数专家认为这种情况在短期内不会发生。

经济学家们的观点

经济学家们很快批评惠誉下调美国政府债务评级的决定,他们认为,最新的经济数据,从低失业率到GDP稳定增长,似乎都证明美国经济正在改善而不是在恶化。

美国前财政部长拉里·萨默斯周二在X(原Twitter)上发帖称:“美国面临严重的长期财政挑战。但在美国经济表现超出预期的时候,一家信用评级机构今天决定下调美国的信用评级,这是匪夷所思和不恰当的。”

这位经济学家后来在接受彭博社采访时表示,他相信,认为美国存在债务违约风险的观点是“荒谬的”。

他说道:“我并不认为惠誉对美国的财政状况有任何新的、有用的见解。过去两个月的数据已经证明,美国经济的表现超出人们的预期,这有利于维持美国债务的信用。我无法想象任何严肃的信用分析师会给出这样的评价。”

剑桥皇后学院(Queens’ College Cambridge)院长、安联(Allianz)和格拉梅西(Gramercy)公司的经济顾问穆罕默德·埃里安也不能理解“惠誉为什么现在下调评级”,因为美国经济最近表现强势。

他对雅虎财经表示:“这令人感到意外。”他表示,自5月以来,惠誉没有提供任何可支持其修改评级的新信息。“在思考惠誉这样做的理由时,你会对此次下调评级的时机选择摸不到头脑。”

美国财政部长珍妮特·耶伦很快对惠誉的评级决定做出回应,她在周二的一份声明中称此举是“武断的”,并且“基于过时的数据”。她还表示,降低美国债务评级“不会改变美国人、投资者和全世界的人已经知道的事实:美国国债依旧是全世界最安全、流动性最强的资产,而且美国经济的基本面强劲。”

市场影响

周三,惠誉决定下调美国政府债务信用评级后,股市下跌。标普500指数当天下跌1.38%,而以科技股为主的纳斯达克综合指数跌幅更大,下跌了2.17%。

华尔街知名经济学家和策略师们似乎依旧不担心。高盛(Goldman Sachs)首席美国政治经济学家亚力克·菲利普斯在周二的一份报告中表示,评级下调“并不能体现新的财政信息”,“对金融市场的直接影响应该微乎其微”。

财富管理公司Certuity的投资策略与市场研究总监劳伦·迪克拉认为,惠誉的决定不会阻止人们购买美国国债,或者导致降价抛售。Certuity管理的资产规模接近40亿美元。

她说道:“我们认为评级下调不会削弱外国购买者对美国国债的信心,因为美国国债市场在全球融资市场发挥着关键作用。此外,国债市场依旧是流动性最强的融资市场,虽然随着时间的推移可能出现一些无足轻重的变化,但我们认为它在近期不值得担忧。”

然而,迪克拉指出“下调信用评级确实让美国多年来热衷于赤字开支的问题,引起了人们的关注。”虽然大多数经济学家和市场策略师抨击惠誉下调美国信用评级,但也有人并不如此确定。

LPL Financial首席全球策略师昆西·克罗斯比在周三表示:“虽然评论员们对惠誉下调评级对市场的影响‘轻描淡写’……但该评级机构传达的信息却很清晰。最后如果财政赤字得不到控制,政府只能加税,而消费者这个对美国至关重要的经济发展引擎,可支配收入将会大幅减少。”

克罗斯比还警告,从长远来看,随着美国政府继续债台高筑,美国国债收益率需要大幅提高,才能继续吸引愿意承担更多风险的投资者。

他警告称:“这将成为股票市场直接的、实际的竞争对手。”他表示“惠誉传达的信息不容忽视”。(财富中文网)

翻译:刘进龙

审校:汪皓

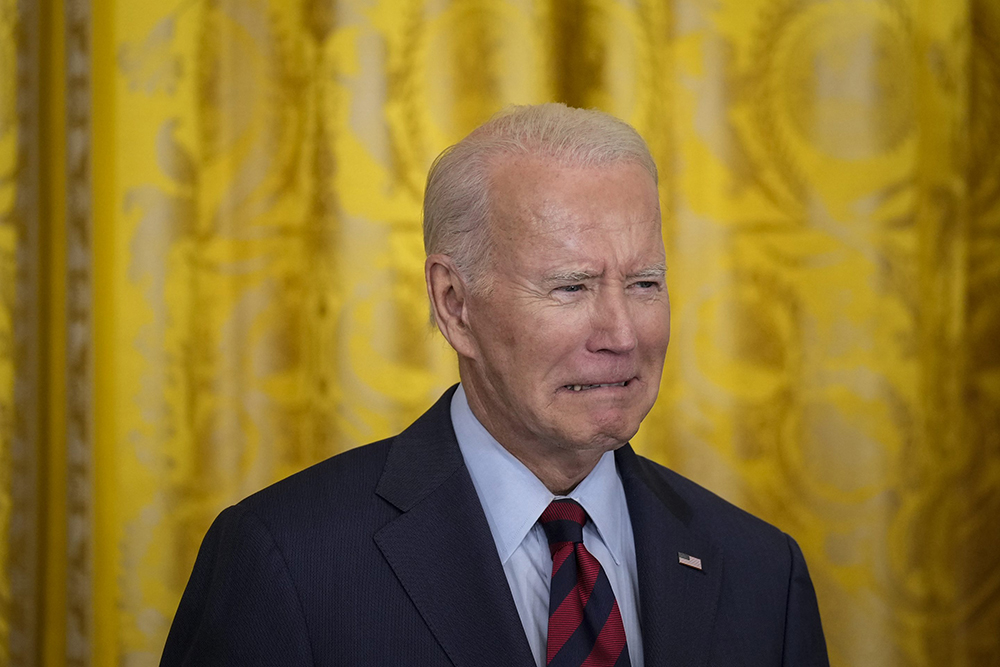

美国总统乔·拜登。摄影:DREW ANGERER/盖蒂图片社

周二,惠誉评级(Fitch Ratings)以“治理水平下降”和联邦预算赤字扩大为由,将美国政府债务的评级从最高的AAA级下调至第二高的AA+级。

该评级机构在声明中表示:“下调美国的信用评级体现了未来三年美国财政恶化的预期、居高不下和持续增加的政府债务负担以及相对于过去二十年被评为“AA”和“AAA”级的国家治理水平下降。治理水平下降体现在美国政府反复出现的债务上限僵局和最后时刻的决定上。”

目前,美国的国家债务为32.67万亿美元,惠誉预计未来几年,“随着人口老龄化带来的社会保障成本和医疗保险成本增长”,美国的债务将持续大幅增长。惠誉预测,到2025年,美国国家债务负担将达到国内生产总值的118%,相比之下在AAA评级国家这个比例约为39%。

国会预算办公室(the Congressional Budget Office)预测,今年联邦预算赤字将超过1.4万亿美元,2024年至2033年的年度赤字平均将高达2万亿美元。

惠誉下调美国信用评级前,美国财政部在周一宣布将第三季度的净借款预估从5月预测的7,330亿美元上调至1万亿美元。

此次信用评级下调并非完全超出人们的预期。5月,美国政府达到32万亿美元债务上限后,国会议员直到最后一刻才保证了联邦政府的资金,当时惠誉将美国的AAA级信用评级列入“负面观察”名单。

即使美国财政部所谓的“X日”快速到来,即联邦政府无法继续偿还债务的日期,华盛顿仍在为债务上限争吵不休。虽然最后各方达成了协议,美国总统乔·拜登在6月2日签署了两党债务上限法案,但这距离7月5日的“X日”只有三天。

惠誉在周三表示,这些“反复出现的债务上限政治僵局和最后时刻的决定,削弱了对财政管理的信心。”该评级机构还警告,更紧张的信贷环境(或贷款可用性和易获得性下降)和消费者支出增速放缓,可能导致美国经济在今年或明年早些时候陷入“轻度”衰退。

虽然惠誉下调美国信用评级并没有立即影响美国国债的出售或发行,但最终可能令投资者担心美国政府会债务违约。这会迫使美联储加息以吸引日益谨慎的购买者,进而将提高全国的借款成本。但大多数专家认为这种情况在短期内不会发生。

经济学家们的观点

经济学家们很快批评惠誉下调美国政府债务评级的决定,他们认为,最新的经济数据,从低失业率到GDP稳定增长,似乎都证明美国经济正在改善而不是在恶化。

美国前财政部长拉里·萨默斯周二在X(原Twitter)上发帖称:“美国面临严重的长期财政挑战。但在美国经济表现超出预期的时候,一家信用评级机构今天决定下调美国的信用评级,这是匪夷所思和不恰当的。”

这位经济学家后来在接受彭博社采访时表示,他相信,认为美国存在债务违约风险的观点是“荒谬的”。

他说道:“我并不认为惠誉对美国的财政状况有任何新的、有用的见解。过去两个月的数据已经证明,美国经济的表现超出人们的预期,这有利于维持美国债务的信用。我无法想象任何严肃的信用分析师会给出这样的评价。”

剑桥皇后学院(Queens’ College Cambridge)院长、安联(Allianz)和格拉梅西(Gramercy)公司的经济顾问穆罕默德·埃里安也不能理解“惠誉为什么现在下调评级”,因为美国经济最近表现强势。

他对雅虎财经表示:“这令人感到意外。”他表示,自5月以来,惠誉没有提供任何可支持其修改评级的新信息。“在思考惠誉这样做的理由时,你会对此次下调评级的时机选择摸不到头脑。”

美国财政部长珍妮特·耶伦很快对惠誉的评级决定做出回应,她在周二的一份声明中称此举是“武断的”,并且“基于过时的数据”。她还表示,降低美国债务评级“不会改变美国人、投资者和全世界的人已经知道的事实:美国国债依旧是全世界最安全、流动性最强的资产,而且美国经济的基本面强劲。”

市场影响

周三,惠誉决定下调美国政府债务信用评级后,股市下跌。标普500指数当天下跌1.38%,而以科技股为主的纳斯达克综合指数跌幅更大,下跌了2.17%。

华尔街知名经济学家和策略师们似乎依旧不担心。高盛(Goldman Sachs)首席美国政治经济学家亚力克·菲利普斯在周二的一份报告中表示,评级下调“并不能体现新的财政信息”,“对金融市场的直接影响应该微乎其微”。

财富管理公司Certuity的投资策略与市场研究总监劳伦·迪克拉认为,惠誉的决定不会阻止人们购买美国国债,或者导致降价抛售。Certuity管理的资产规模接近40亿美元。

她说道:“我们认为评级下调不会削弱外国购买者对美国国债的信心,因为美国国债市场在全球融资市场发挥着关键作用。此外,国债市场依旧是流动性最强的融资市场,虽然随着时间的推移可能出现一些无足轻重的变化,但我们认为它在近期不值得担忧。”

然而,迪克拉指出“下调信用评级确实让美国多年来热衷于赤字开支的问题,引起了人们的关注。”虽然大多数经济学家和市场策略师抨击惠誉下调美国信用评级,但也有人并不如此确定。

LPL Financial首席全球策略师昆西·克罗斯比在周三表示:“虽然评论员们对惠誉下调评级对市场的影响‘轻描淡写’……但该评级机构传达的信息却很清晰。最后如果财政赤字得不到控制,政府只能加税,而消费者这个对美国至关重要的经济发展引擎,可支配收入将会大幅减少。”

克罗斯比还警告,从长远来看,随着美国政府继续债台高筑,美国国债收益率需要大幅提高,才能继续吸引愿意承担更多风险的投资者。

他警告称:“这将成为股票市场直接的、实际的竞争对手。”他表示“惠誉传达的信息不容忽视”。(财富中文网)

翻译:刘进龙

审校:汪皓

Fitch Ratings downgraded U.S. government debt on Tuesday from its highest rating, AAA, to its second highest, AA+, citing an “erosion of governance” and booming federal budget deficit.

“The rating downgrade of the United States reflects the expected fiscal deterioration over the next three years, a high and growing general government debt burden, and the erosion of governance relative to ‘AA’ and ‘AAA’ rated peers over the last two decades that has manifested in repeated debt limit standoffs and last-minute resolutions,” the ratings agency wrote in a statement.

The U.S. national debt currently stands at $32.67 trillion, and Fitch expects it will continue to surge in coming years amid “rising social security and Medicare costs due to an aging population.” By 2025, the agency sees the U.S. national debt burden reaching 118% of gross domestic product, compared to around 39% for AAA-rated nations.

To their point, the Congressional Budget Office expects the federal budget deficit to top $1.4 trillion this year, and annual deficits over the 2024–2033 period to balloon to an average of $2 trillion.

Fitch’s downgrade follows the U.S. Treasury Department’s Monday announcement that it increased its net borrowing estimate for the third quarter to $1 trillion, from its $733 billion May forecast.

The credit rating change also wasn’t totally unexpected. Fitch put the U.S.’s AAA credit rating on “negative watch” in May when lawmakers went down to the wire in their race to secure funding for the U.S. government after hitting the $32 trillion debt ceiling.

Even as the U.S. Treasury rapidly approached the so-called “X-date,” when the federal government can no longer fulfill its financial obligations, a heated debate over the debt ceiling raged on in Washington. Ultimately, a deal was reached and President Joe Biden signed the bipartisan debt ceiling bill on June 2, but that was just three days before the July 5 “X-date.”

Fitch said Wednesday that these “repeated debt-limit political standoffs and last-minute resolutions have eroded confidence in fiscal management.” The ratings agency also warned that tighter credit conditions (or a reduction in the availability and ease of access to loans) coupled with slowing consumer spending could lead the economy into a “mild” recession this year or early next year.

While Fitch’s ratings downgrade won’t immediately impact the sale or creation of U.S. Treasurys, it could eventually lead investors to fear that the federal government could default on its debts. This would force the Federal Reserve to hike interest rates to draw in increasingly cautious buyers, raising borrowing costs nationwide. But most experts don’t believe that will happen anytime soon.

Economists’ take

Economists were quick to rebuke Fitch’s decision to downgrade U.S. government debt, noting that the latest economic data—from low unemployment figures to steady GDP growth—seem to illustrate an improving, not deteriorating situation in the U.S.

“The United States faces serious long-run fiscal challenges. But the decision of a credit rating agency today, as the economy looks stronger than expected, to downgrade the United States is bizarre and inept,” former Treasury Secretary Larry Summers wrote in a Tuesday post on X (formerly known as a Twitter).

In a follow-up interview with Bloomberg, the economist added that he believes the idea that the U.S. is in any way at risk of defaulting on its debts is “absurd.”

“I don’t think that Fitch has any new and useful insights into the situation. If anything, the data in the last couple of months has been that the economy is stronger than what people thought, which is good for the creditworthiness of U.S. debt,” he said. “I can’t imagine any serious credit analyst is going to give this weight.”

Mohamed El-Erian, the president of Queens’ College Cambridge and economic advisor to both Allianz and Gramercy, was also left wondering “Why now?” given the recent strength of the U.S. economy.

“This is surprising,” he told Yahoo Finance, noting that Fitch didn’t present any new information that would have changed its rating since May. “[W]hen you look at the reasoning you scratch your head as to the timing of this.”

Treasury Secretary Janet Yellen was quick to respond to Fitch’s rating decision as well, calling it “arbitrary” and “based on outdated data” in a Tuesday statement. She added that the lower rating on U.S. debt will “not change what Americans, investors, and people all around the world already know: That Treasury securities remain the world’s pre-eminent safe and liquid asset, and that the American economy is fundamentally strong.”

The market impact

Stocks sold off on Wednesday after news of Fitch’s decision to downgrade U.S. government debt. The S&P 500 fell 1.38% on the day, while the tech-heavy Nasdaq Composite fared even worse, dropping 2.17%.

Still, Wall Street’s top economists and strategists don’t seem worried. Alec Phillips, Goldman Sachs chief U.S. political economist, said in a Tuesday note that the ratings downgrade “does not reflect new fiscal information,” and should have “little direct impact on financial markets.”

And Lauren DiCola, director of investment strategy and market research at the wealth management firm Certuity, which manages nearly $4 billion in assets, argued the decision won’t dissuade buyers of Treasurys or cause forced selling.

“We do not expect this to derail confidence in the U.S. regarding foreign buyers of treasuries, as the U.S. treasury market plays such a critical role in global funding markets. Additionally, the treasury market remains the most liquid funding market, and while that may change on the margin over time, we do not think it is a cause for concern over the near-term,” she said.

However, DiCola noted that “the downgrade does bring into focus somewhat of a perennial issue regarding the U.S.’s all-too-familiar affinity with deficit spending.” And while most economists and market strategists pushed back against Fitch’s ratings downgrade, others weren’t so sure.

“Although the Fitch downgrade is being ‘downgraded’ by commentators in terms of its effect on markets…the rating agency’s message is stark,” Quincy Krosby, LPL Financial’s chief global strategist, said Wednesday. “Ultimately, if the deficit isn’t contained taxes will be raised to the point that the engine of the U.S. economy, the all-important consumer, will have considerably less discretionary income.”

Krosby also warned that in the long run, as the U.S. government takes on more debt, U.S. Treasury yields may need to rise sharply to continue attracting investors that are taking on more risk.

“This would provide direct—and practical—competition to the equity market,” he warned, adding that “the message from Fitch shouldn’t be ignored.”