继刀片电池、易四方平台后,比亚迪携又一项“黑科技”亮相。4月10日,比亚迪发布了全球首个新能源专属智能车身系统——云辇,从车身控制系统着手增强整车的安全性与稳定性。在云辇发布会上,王传福表示,“最极端的情况下,哪怕掉了一个轮子,车辆依然可以保持平稳行驶”。对标奔驰、路虎等豪车在车身控制系统方面的性能,比亚迪这一技术无疑填补了国内的技术空白,也为其在新能源豪车的升级路线揭开序幕。

新能源汽车行业正在从电动化的上半场向智能化的下半场过渡。在这个过程中,掀起车企“价格战”的特斯拉充当了推手,加速中国新能车行业的竞争趋向白热化,它也正面临比亚迪的强势增长带来的压力。如今,比亚迪不再满足于驰骋中国本土市场。选择出海,既是在国内市场竞争下寻求破局,也是将自身缔造为全球汽车巨头的必经之路。云辇技术,或许只是比亚迪向消费者证明其魅力和品质的名片,而拥有相似名片的传统西方豪强们,将不得不正视这家中国最大的电动汽车公司,即将引发的全球市场变局。

这位斯德哥尔摩的汽车销售代表承认,去年9月,老板给他提供了一个在比亚迪新展厅工作的机会,但他对这家中国最大的电动汽车公司一无所知。

“我当时的反应是,‘比亚迪?从没听说过。’”在3月份一个下雪的早晨,正在展厅忙碌的本胡尔·希亚布(Benhur Hiyabu)对我说。卖了多年的斯巴鲁(Subaru)之后,希亚布觉得自己没什么可失去的。“我想,‘好吧,我要尝试一些新东西。’”他说。

比亚迪有个其令人遐想的全称:“Build Your Dreams”(成就梦想)。在深圳的第一家汽车厂投产20多年后,不再满足于驰骋中国本土市场的——正在倾力进军海外市场。比亚迪赌的是,欧洲、美洲和亚洲各地的客户也愿意尝试不一样的品牌,尤其是在价格合适的情况下。

在过去的一年里,这家公司斥巨资在全球主要城市开设展厅,在主要国家设立办事处,并建立了一个将低成本电动汽车运往海外的复杂系统。如果一切顺利,比亚迪将成为中国首家全球汽车巨头。

但这一雄心勃勃的计划也面临重大挑战。要想在出海征途中斩获佳绩,比亚迪就必须一点点撬开传统汽车巨头的市场份额——这些老牌车企目前是全球快速增长的电动汽车市场的主导者。首当其冲的劲敌当然非特斯拉莫属。特斯拉拥有几乎无处不在的知名度和长期业绩。比亚迪必须设法吸引购车者的眼球,然后证明旗下车型的品质值得信赖。

欧洲是这场新战争的必争之地。去年秋天,比亚迪在六个欧洲国家开门迎客,蚕食了一些特斯拉盘踞已久的市场,并相继进入大众和 Stellantis集团(克莱斯勒、Jeep和标致的制造商)等知名厂商的后院。所有这些车企正在激烈角逐电动汽车革命的圣杯。

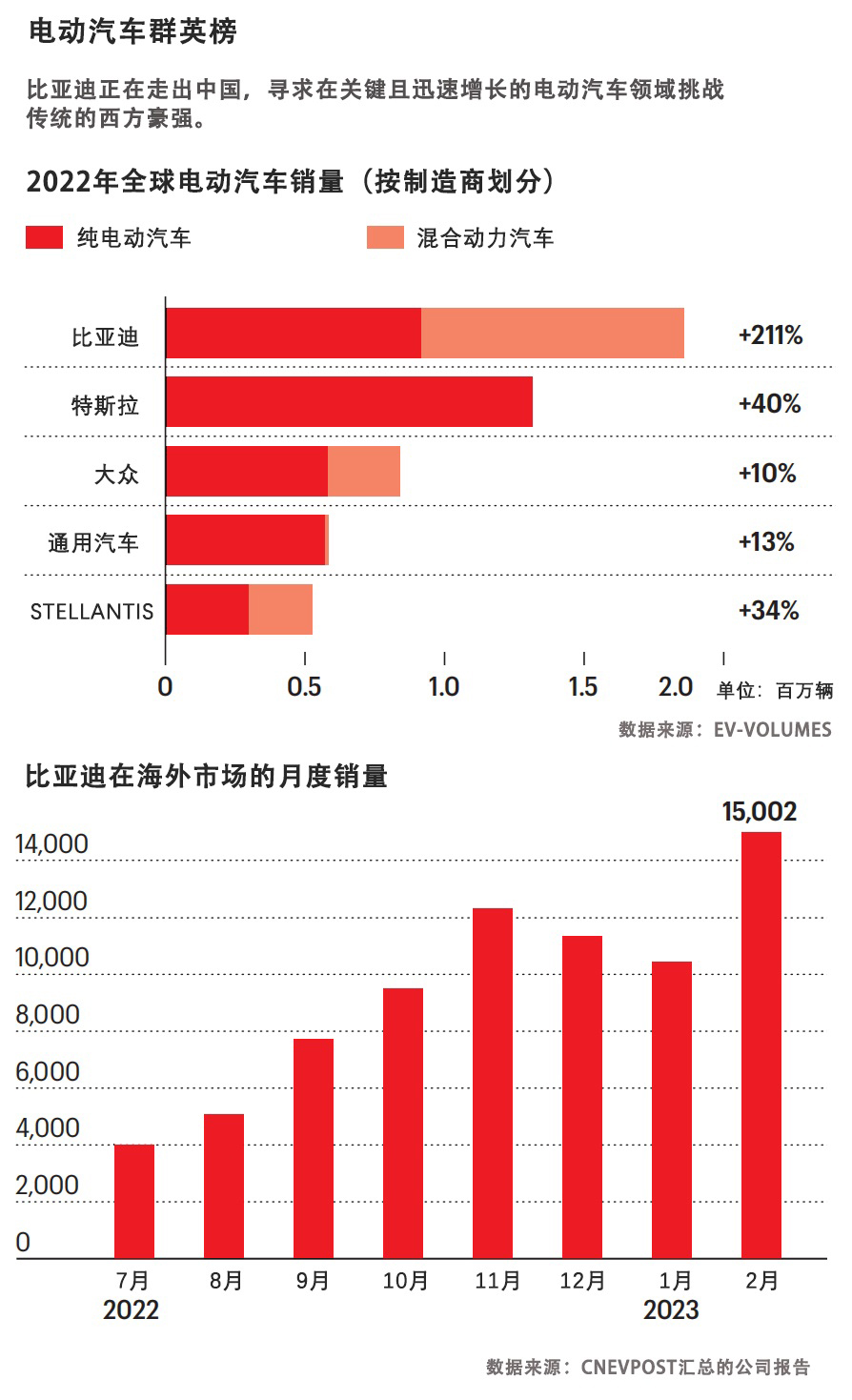

对于广大车企来说,这是一场生死攸关的战斗,因为汽车行业正在经历一个世纪以来最大的能源转型。2022年,电动汽车占全球新车销量的七分之一,而这一比例在五年前仅为七十分之一。这种炽热的加速态势似乎还将继续下去。

问题是:哪些公司将趁势崛起?在一些专家和车企高管看来,比亚迪似乎比大多数公司更具优势。这是因为,早在1995年,比亚迪就开始生产最具价值的电动汽车部件:电池。中国目前控制着全球逾70%的电池供应,其汽车行业由此获得了一项西方竞争对手所不具备的关键优势。

2010年,比亚迪推出中国首款纯电动汽车,并迅速成为一家蓬勃发展的车企。去年,该公司售出超过91.1万辆纯电动汽车和94.6万辆混合动力汽车。这些业绩几乎都是在中国本土完成的。但比亚迪新开辟的海外业务增势迅猛。今年2月,比亚迪在中国境外销售了15,002辆汽车,是首次公布这项数据的7月份的三倍多。

柏林汽车行业分析师马蒂亚斯·施密特(Matthias Schmidt)指出,中国比西方国家更具优势,因为一个强劲的国内电动汽车市场业已成型。中国的战略是利用这种势头和专业知识征战全球市场。“他们比传统车企领先一步。”他说。

西方汽车制造商的神经似乎日益紧张。一些人指责称,相较于中国对外国车企征收的高关税,欧洲征收的进口关税太低了。Stellantis集团首席执行官卡洛斯•塔瓦雷斯(Carlos Tavares) 在1月份对德国《汽车周刊》表示:“目前的形势非常严峻。” 如果欧盟不采取行动,“我们将迎来一场可怕的战斗。”

特斯拉在上海生产的电动汽车比它的其他任何工厂都多。首席执行官埃隆·马斯克在1月份告诉投资者,中国车企是最难缠的竞争对手。“他们不仅最努力,也最聪明。”他说。

总部位于斯德哥尔摩的货运初创公司Einride早就清楚这一点。去年,Einride同意购买约200辆比亚迪电动卡车和货车。这家货运公司目前为通用电气等客户运营卡车运输业务,配有其自动驾驶软件的比亚迪汽车已经在美国上路了。Einride北美区总经理尼克拉斯·莱因达尔(Niklas Reinedahl)透露称,公司打算为美国业务再购买1,000多辆比亚迪汽车,相关谈判正在进行中。

被问及Einride缘何不选择Freightliner Trucks等美国重型汽车品牌时,他说比亚迪拥有无与伦比的优势。“他们多年来一直潜心研发电池技术,已经过了容易出问题的磨合期。”他指出。

随着电动汽车进入大众市场,比亚迪或许会促使更多的买家改变主意。行业分析师施密特表示:“中国汽车品质的提升速度远超所有人的预期。”也许是为了应对来自比亚迪和其他中国竞争对手日益增长的挑战,马斯克在最近几个月下调了特斯拉的售价。

然而,在比亚迪的斯德哥尔摩展厅,三款低配车型的定价仍然低于特斯拉的同类车型。比如,比亚迪Atto 3跨界车售价52万瑞典克朗(约合49,380美元),而特斯拉Model 3的售价则为61万瑞典克朗(约合57,925美元)。

迄今为止,比亚迪在斯德哥尔摩的业务似乎进展顺利。去年10月份开业后,这家旗舰店在仅仅两个月内就卖了1000多辆——“一个良好的开端。”比亚迪瑞典独家经销商Hedin Bil的发言人马格努斯•马特森(Magnus Matsson)表示,“市场对更小、更便宜的电动汽车有着强劲的需求。”

但竞争已趋白热化。隔几扇门就是小鹏汽车去年初开设的展厅,这同样是一家来自中国广州的电动车制造商。最近一天上午,记者看到三位顾客正挤在两款车型旁边,仔细端详。再远一点就是特斯拉专卖店。空荡荡的展厅里停着一辆Model 3和一辆Model S,没有一位工作人员;一个标牌告诉顾客“扫描二维码预约试驾。”

比亚迪在瑞典的销量仍低于沃尔沃、大众和特斯拉等品牌。但销售代表希亚布指出,消费者的态度正在迅速转变。“乍一看价格,又听说是中国品牌,他们的第一反应是,这车肯定差强人意。”但在试驾后,他们纷纷表示,“感觉像是一款好车。”(财富中文网)

译者:任文科

继刀片电池、易四方平台后,比亚迪携又一项“黑科技”亮相。4月10日,比亚迪发布了全球首个新能源专属智能车身系统——云辇,从车身控制系统着手增强整车的安全性与稳定性。在云辇发布会上,王传福表示,“最极端的情况下,哪怕掉了一个轮子,车辆依然可以保持平稳行驶”。对标奔驰、路虎等豪车在车身控制系统方面的性能,比亚迪这一技术无疑填补了国内的技术空白,也为其在新能源豪车的升级路线揭开序幕。

新能源汽车行业正在从电动化的上半场向智能化的下半场过渡。在这个过程中,掀起车企“价格战”的特斯拉充当了推手,加速中国新能车行业的竞争趋向白热化,它也正面临比亚迪的强势增长带来的压力。如今,比亚迪不再满足于驰骋中国本土市场。选择出海,既是在国内市场竞争下寻求破局,也是将自身缔造为全球汽车巨头的必经之路。云辇技术,或许只是比亚迪向消费者证明其魅力和品质的名片,而拥有相似名片的传统西方豪强们,将不得不正视这家中国最大的电动汽车公司,即将引发的全球市场变局。

这位斯德哥尔摩的汽车销售代表承认,去年9月,老板给他提供了一个在比亚迪新展厅工作的机会,但他对这家中国最大的电动汽车公司一无所知。

“我当时的反应是,‘比亚迪?从没听说过。’”在3月份一个下雪的早晨,正在展厅忙碌的本胡尔·希亚布(Benhur Hiyabu)对我说。卖了多年的斯巴鲁(Subaru)之后,希亚布觉得自己没什么可失去的。“我想,‘好吧,我要尝试一些新东西。’”他说。

比亚迪有个其令人遐想的全称:“Build Your Dreams”(成就梦想)。在深圳的第一家汽车厂投产20多年后,不再满足于驰骋中国本土市场的——正在倾力进军海外市场。比亚迪赌的是,欧洲、美洲和亚洲各地的客户也愿意尝试不一样的品牌,尤其是在价格合适的情况下。

在过去的一年里,这家公司斥巨资在全球主要城市开设展厅,在主要国家设立办事处,并建立了一个将低成本电动汽车运往海外的复杂系统。如果一切顺利,比亚迪将成为中国首家全球汽车巨头。

但这一雄心勃勃的计划也面临重大挑战。要想在出海征途中斩获佳绩,比亚迪就必须一点点撬开传统汽车巨头的市场份额——这些老牌车企目前是全球快速增长的电动汽车市场的主导者。首当其冲的劲敌当然非特斯拉莫属。特斯拉拥有几乎无处不在的知名度和长期业绩。比亚迪必须设法吸引购车者的眼球,然后证明旗下车型的品质值得信赖。

欧洲是这场新战争的必争之地。去年秋天,比亚迪在六个欧洲国家开门迎客,蚕食了一些特斯拉盘踞已久的市场,并相继进入大众和 Stellantis集团(克莱斯勒、Jeep和标致的制造商)等知名厂商的后院。所有这些车企正在激烈角逐电动汽车革命的圣杯。

对于广大车企来说,这是一场生死攸关的战斗,因为汽车行业正在经历一个世纪以来最大的能源转型。2022年,电动汽车占全球新车销量的七分之一,而这一比例在五年前仅为七十分之一。这种炽热的加速态势似乎还将继续下去。

问题是:哪些公司将趁势崛起?在一些专家和车企高管看来,比亚迪似乎比大多数公司更具优势。这是因为,早在1995年,比亚迪就开始生产最具价值的电动汽车部件:电池。中国目前控制着全球逾70%的电池供应,其汽车行业由此获得了一项西方竞争对手所不具备的关键优势。

2010年,比亚迪推出中国首款纯电动汽车,并迅速成为一家蓬勃发展的车企。去年,该公司售出超过91.1万辆纯电动汽车和94.6万辆混合动力汽车。这些业绩几乎都是在中国本土完成的。但比亚迪新开辟的海外业务增势迅猛。今年2月,比亚迪在中国境外销售了15,002辆汽车,是首次公布这项数据的7月份的三倍多。

柏林汽车行业分析师马蒂亚斯·施密特(Matthias Schmidt)指出,中国比西方国家更具优势,因为一个强劲的国内电动汽车市场业已成型。中国的战略是利用这种势头和专业知识征战全球市场。“他们比传统车企领先一步。”他说。

西方汽车制造商的神经似乎日益紧张。一些人指责称,相较于中国对外国车企征收的高关税,欧洲征收的进口关税太低了。Stellantis集团首席执行官卡洛斯•塔瓦雷斯(Carlos Tavares) 在1月份对德国《汽车周刊》表示:“目前的形势非常严峻。” 如果欧盟不采取行动,“我们将迎来一场可怕的战斗。”

特斯拉在上海生产的电动汽车比它的其他任何工厂都多。首席执行官埃隆·马斯克在1月份告诉投资者,中国车企是最难缠的竞争对手。“他们不仅最努力,也最聪明。”他说。

总部位于斯德哥尔摩的货运初创公司Einride早就清楚这一点。去年,Einride同意购买约200辆比亚迪电动卡车和货车。这家货运公司目前为通用电气等客户运营卡车运输业务,配有其自动驾驶软件的比亚迪汽车已经在美国上路了。Einride北美区总经理尼克拉斯·莱因达尔(Niklas Reinedahl)透露称,公司打算为美国业务再购买1,000多辆比亚迪汽车,相关谈判正在进行中。

被问及Einride缘何不选择Freightliner Trucks等美国重型汽车品牌时,他说比亚迪拥有无与伦比的优势。“他们多年来一直潜心研发电池技术,已经过了容易出问题的磨合期。”他指出。

随着电动汽车进入大众市场,比亚迪或许会促使更多的买家改变主意。行业分析师施密特表示:“中国汽车品质的提升速度远超所有人的预期。”也许是为了应对来自比亚迪和其他中国竞争对手日益增长的挑战,马斯克在最近几个月下调了特斯拉的售价。

然而,在比亚迪的斯德哥尔摩展厅,三款低配车型的定价仍然低于特斯拉的同类车型。比如,比亚迪Atto 3跨界车售价52万瑞典克朗(约合49,380美元),而特斯拉Model 3的售价则为61万瑞典克朗(约合57,925美元)。

迄今为止,比亚迪在斯德哥尔摩的业务似乎进展顺利。去年10月份开业后,这家旗舰店在仅仅两个月内就卖了1000多辆——“一个良好的开端。”比亚迪瑞典独家经销商Hedin Bil的发言人马格努斯•马特森(Magnus Matsson)表示,“市场对更小、更便宜的电动汽车有着强劲的需求。”

但竞争已趋白热化。隔几扇门就是小鹏汽车去年初开设的展厅,这同样是一家来自中国广州的电动车制造商。最近一天上午,记者看到三位顾客正挤在两款车型旁边,仔细端详。再远一点就是特斯拉专卖店。空荡荡的展厅里停着一辆Model 3和一辆Model S,没有一位工作人员;一个标牌告诉顾客“扫描二维码预约试驾。”

比亚迪在瑞典的销量仍低于沃尔沃、大众和特斯拉等品牌。但销售代表希亚布指出,消费者的态度正在迅速转变。“乍一看价格,又听说是中国品牌,他们的第一反应是,这车肯定差强人意。”但在试驾后,他们纷纷表示,“感觉像是一款好车。”(财富中文网)

译者:任文科

BY HIS OWN admission, the car salesperson in Stockholm knew nothing about BYD last September, when his boss offered him a chance to work in the new showroom of China’s biggest electric-car company. “I was like, ‘BYD? Never heard of it,’ ” says Benhur Hiyabu, standing inside the showroom on a snowy March morning. After selling Subarus for years, Hiyabu decided he had little to lose: “I thought, ‘Okay, I’m going to try something new,’ ” he says.

BYD is betting that customers in Europe, the Americas, and across Asia will also try something new, especially if the price is right. More than 20 years after inaugurating its first auto plant in Shenzhen, BYD—or Build Your Dreams, to use its fanciful full name—is pushing to expand passenger car sales beyond its comfort zone in China. Over the past year, the company has spent huge amounts of money opening showrooms in major cities worldwide, establishing offices in key countries, and setting up a complex system to ship its relatively low-cost electric cars overseas. If successful, BYD would become the first Chinese global automotive giant.

But the ambitious plan comes with major challenges. To make inroads, BYD must chip away at the established automaking Goliaths that already dominate the world’s fast-growing electric car market. Chief among those rivals, of course, is Tesla, which has nearly ubiquitous consumer name recognition and a long track record. BYD must somehow get the attention of car buyers and then prove that its models are good enough.

Europe is a key battleground in this new war. Last fall, BYD opened its doors in six European countries, encroaching on some of Tesla’s stronghold markets, as well as those of far better-known players like Volkswagen and Stellantis (maker of Chrysler, Jeep, and Peugeot)—all of which are fiercely competing in the EV revolution.

For automakers, this is a high-stakes fight, in the biggest energy transition in a century. EVs represented one in seven new cars sold globally in 2022, up from one in 70 just five years earlier. The blazing acceleration looks set to continue.

The question is: Which companies will seize the momentum? In the minds of some experts—and even auto execs—BYD seems better placed than most. That’s because it started in 1995 by producing batteries, the most valuable component in EVs. China controls more than 70% of the world’s battery supply, giving its auto industry a crucial edge over Western competitors.

In 2010, BYD debuted China’s first pure-electric cars, and it quickly became a thriving business. Last year, the company sold more than 911,000 pure- electric cars plus another 946,000 hybrids. Almost all of those sales were in China. But the company’s new overseas business is growing rapidly. In February, BYD sold 15,002 cars outside China—more than triple the number in July, the first month it reported those figures.

Matthias Schmidt, an auto industry analyst in Berlin, says China has an advantage over Western countries because it already has a strong domestic EV market. Its strategy is to use that momentum and know-how to expand globally. “They are one step ahead of legacy makers,” he says.

Western automakers sound increasingly nervous, with some blaming Europe’s relatively low import tariffs compared with China’s high tariffs for foreign companies. “It’s a very bleak scenario,” Stellantis CEO Carlos Tavares told German auto publication Automobilwoche in January. Without EU action, he said, “there will be a terrible fight.” Tesla CEO Elon Musk, who produces more Teslas in Shanghai than anywhere else, told investors in January that Chinese automakers were his fiercest rivals. “They work the hardest, and they work the smartest,” he said.

That much has long been clear in the Stockholm headquarters of Einride, a freight transportation startup. Last year, Einride agreed to buy about 200 BYD electric trucks and vans. Einride, which embeds its software into electric vehicles and runs trucking operations for clients like General Electric, already has BYDs on the road in the U.S. Now it is negotiating to buy over 1,000 more of BYD’s vehicles for its U.S. business, says Niklas Reinedahl, Einride’s regional general manager.

When asked why the company passed on buying vehicles from a U.S. company such as Freightliner Trucks, he says BYD has unbeatable advantages. “They’ve been building battery technologies for a number of years,” Reinedahl notes. “They have been through teething problems.”

With passenger electric cars, BYD may convert even more buyers as EVs go more mass-market. “Chinese quality has risen beyond anyone’s expectations,” industry analyst Schmidt says. Perhaps in response to the growing challenge from BYD and other Chinese competitors, Musk has cut Tesla prices in recent months.

Yet in BYD’s Stockholm showroom, all three floor models remain priced below the equivalent Teslas. BYD’s Atto 3 crossover, for example, costs 520,000 Swedish kronor (about $49,380) versus 610,000 kronor (about $57,925) for a comparable Tesla Model 3.

So far, BYD’s business in Stockholm seems to be going well. Within two months of opening in October, the store sold more than 1,000 cars—“a flying start,” says Magnus Matsson, spokesman for BYD’s sole Swedish distributor, Hedin Bil. “There’s a strong demand for smaller, less expensive EVs,” he says.

However, there is stiff competition. A few doors down is the showroom of Guangzhou EV maker XPeng, which opened early last year. On one recent morning, three customers crowded around two models on display. And a little farther away is Tesla’s store. There, in a deserted space with no staff, a Model 3 and Model S sit, while a sign tells shoppers to “schedule a test-drive by scanning the QR code.”

BYD’s sales in Sweden remain below those of Volvo, Volkswagen, Tesla, and others. But BYD salesperson Hiyabu says customer attitudes are changing fast: “They see the price, and that it’s Chinese. They expect it to be a little junky.” Then, after test-driving the vehicles, he says, “it feels like a good car.”