最近全球大部分股市都在下跌,最大的影响因素被认为是美联储的缩表。美联储缩表被认为会减少资金供给,从而导致股市缺血,引发熊市。如果美联储缩表的影响这么大,我们就不能不仔细分析其对股市的影响。好在美国有关机构对此早就有详细的研究,我们来看看自1941年以来历次美联储缩表与股市走势的对比情况。

图1的红色部分为“最优清仓时期”,绿色部分是美联储负债表真实变化。美联储的缩表每次都是先逐渐减少购债,然后再正式减少债务。仅仅是减少购债,但负债并没有降低的时期,反而有7次牛市。美联储负债减少时,有4次熊市。从1941年至1970年的情况来看,美联储减少购债时往往还是牛市,而正式缩减债务时出现熊市的概率也只有一半。这样看来,美联储缩表对美国股市并没有多大影响,并不一定带来熊市。

当然,这一段时间太过久远,也许没有太大借鉴意义。我们再看看1971年至2013年的情况。

1970年以后的情况就更有意思,基本上都是美联储缩表过了一段时间,甚至是缩表即将结束或者已经结束的时候,熊市才姗姗来迟。结合两个图来看,美联储缩表并不一定马上会带来熊市,很多时候股市是伴随缩表上涨的。扩表也不一定马上带来牛市,很多时候扩表之初反而是熊市。这也好理解,一定是经济数据特别好,美联储才敢于缩表;经济数据差,美联储才会扩表。这就造成很多时候缩表伴随牛市,扩表反而伴随熊市。当然近年来美联储扩表放水规模很大,所以经常在经济不好时制造出“水牛”,有很多时候扩表也伴随牛市,或者说扩表引导牛市。而美联储在缩表的时候,则非常谨慎,经常是雷声大雨点小,这就造成缩表并不马上带来熊市,要达到相当程度才行。华尔街担心股市崩盘,白宫担心经济承压影响支持率,都会给美联储施加压力,不让美联储加息过快过猛。即便从美联储自己的立场出发,也会小心翼翼的缩表,生怕一剂猛药下去,经济复苏夭折。

当然图1和图2加起来近80年的数据似乎过于长期,近期大家最关心的是美联储在今年3月的加息。货币政策对股市的影响大家都知道,很多有经验的投资者甚至认为“股市不是经济的晴雨表,而是货币政策的晴雨表”。

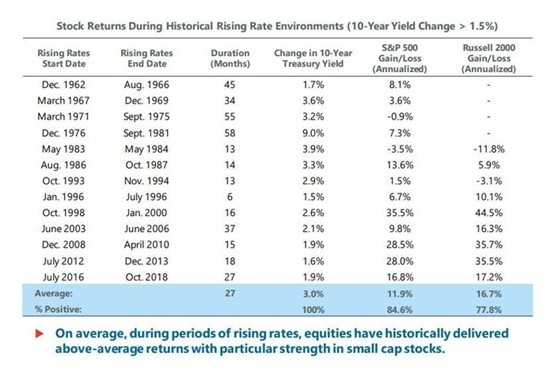

表1是Clearbridge和高盛集团统计的美联储加息周期时美股的涨跌幅,可以看出加息周期中只有1971年和1983年美股是下跌的,其他时候全部上涨,标准普尔500指数上涨概率为84.6%。1983年以来,38年历次加息,美股无一年下跌,而且涨幅还都不小。当然这些都是长期的行情,而大部分股民更关心短期行情。

从图3能够看出,从1994年以来的历次加息周期中的第一次加息后,六个月只有1994年出现下跌,其他三次不论之后6个月还是12个月,都依然上涨。

由此可见,美联储的缩表行动,不论是减少购债还是直接加息,都不能改变美股趋势。如果美联储的缩表连美股都不会崩盘,A股又会有多大危险呢?当然,美联储加息的短期冲击还是会有的,因此在一些关键时间节点,比如今年3月的美联储议息会议,之前还是要注意控制仓位,另外适当回避高风险资产。

注:本文仅代表作者观点,不代表财富中文网立场。文章内容仅供参考,不构成投资建议。