中国禁止加密货币挖矿,为这个国家开了一扇窗

自今年5月以来,中国对加密货币采取了一系列措施,逐渐将这一领域划入红线范围内。5月18日,中国三大行业协会(中国互联网金融协会、中国银行业协会、中国支付清算协会)联合发布《关于防范虚拟货币交易炒作风险的公告》,抵制虚拟货币相关的金融活动。

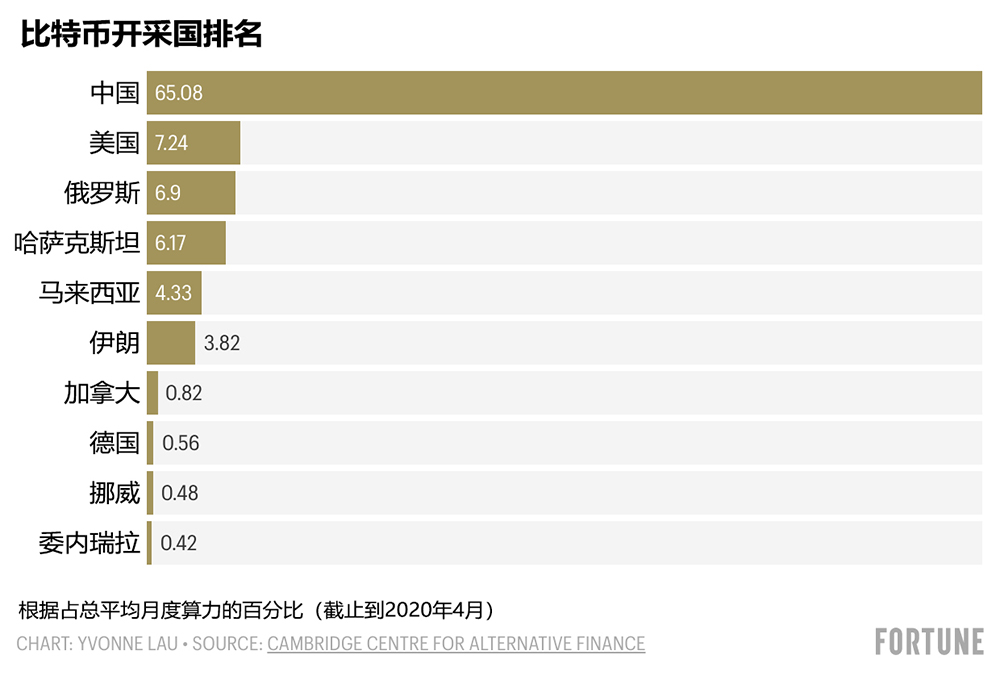

在5月21日国务院副总理刘鹤主持召开的国务院金融稳定发展委员会会议上,比特币挖矿和交易行为被定为打击对象,以防范个体风险向社会领域传递。

随后,内蒙古、青海、新疆先后出台相关政策对加密货币挖矿进行整顿和清理。目前,一些加密货币采矿公司已开始加紧撤离中国。

中国针对以比特币为首的加密货币交易活动的抵制,让其西部邻国哈萨克斯坦迎来了一个求之不得的机会。

哈萨克斯坦的几家加密货币矿产运营商告诉《财富》杂志,他们接到了大量来自中国挖矿者的询问,他们表示希望搬迁至哈萨克斯坦。

哈萨克斯坦矿场供应商Xive的创始人迪达•贝鲍夫在推特上表示:“中国加密货币矿工的迁移是真实发生的,算力(哈希率)分布看涨。”言下之意是,中国的一些加密货币开采力量正在迁入其他国家,其中就包括哈萨克斯坦。

目前还没有中国加密货币矿工转投哈萨克斯坦的实实在在的例子,但加密货币独立分析师约翰•奎里相信这种说法。

他说:“中国算力中要迁移的很大一部分,可能会转投哈萨克斯坦。”奎里估计,哈萨克斯坦可能会获得中国哈希量的10%到20%。但他提醒说,这只是基于传闻的一个粗略数字。

中国对数字货币的管控越来越严格,促使中国的加密货币开采公司将目光转向其它国家和地区,作为邻国的哈萨克斯坦随之成为一个颇具吸引力的目的地。

采矿业搬迁

对于中国的矿工来说,哈萨克斯坦距离不远,因此挖矿设备和业务的转移相对容易。中国很大一部分比特币的开采(大约36%)就发生在中国西部的新疆省,与哈萨克斯坦接壤。

总部位于阿姆斯特丹的比特币区块链公司Bitfury的联合创始人兼首席执行官维勒力•瓦威洛夫说:“随着中国的禁令逐步推行,哈萨克斯坦成为中国采矿业务的一个合乎逻辑的选择。因为它就在隔壁,而且能源价格很低。”该公司在哈萨克斯坦有业务的开展。

加密货币开采,即通过解决复杂的数学问题创造新币的过程,需要大量的计算能力。因此,“矿工”,也就是加密货币采矿场的经营者,会去寻找能低价提供能源的托管供应商。

哈萨克斯坦的“主机”收取价格就全球而言都是较低的,因为该国有成熟的电力基础设施,特别是拥有大量煤厂。它的国家能源盈余约为3,000兆瓦,而该国的比特币农场平均消耗48兆瓦的电力。

这些因素影响了加密货币开采的电价,使在哈萨克斯坦采矿所用的电价,与中国、美国和俄罗斯的电价相当。

加密货币采矿研究公司HASHR8在2020年12月的一份报告中称,使用哈萨克斯坦采矿设施可以得到“极具竞争力的电价,许多设施的电价在每千瓦时0.03美元至0.033美元之间”。

报告补充说,全球只有27.5%的比特币网络电价在每千瓦时0.04美元或以下。那些拥有自己的发电厂或变电站的采矿主机,如哈萨克斯坦最大的采矿设施之一Enegix,可以提供更低的价格。

哈萨克斯坦政府曾于今年4月提高了加密货币开采成本——对电力供应商征收15%的关税——理由是煤炭价格和运输价格上涨。更高的费用旨在为该国发电厂升级提供资金。

关税确实影响到了一些矿业运营商。例如,Xive公司将电价从每千瓦时0.042美元提高至0.046美元。不过分析家们说,该国的电价仍然很低,关税仍然没有阻止加密货币矿工在哈萨克斯坦挖矿。

奎里说,5月份“中国矿工对哈萨克斯坦的兴趣激增。”

俄罗斯矿业供应商BitRiver发言人罗曼•扎布嘎预计,中国运营商将向哈萨克斯坦和俄罗斯出售更多设备,因为中国国内市场的管控愈发严格。

在哈萨克斯坦提供矿场托管服务的Electro.Farm公司的管理合伙人德米•欧扎斯基说,他的公司收到了大量的问询。他证实,其中一些矿工将把业务迁至哈萨克斯坦,但他拒绝透露公司信息。由于最近的需求上升,Electro.Farm有200兆瓦的采矿场正在建设中。

5月24日,贝鲍夫在推特上写道:“中国的矿工已经开始向我联系托管服务了。”

自5月下旬以来,Xive已经收到了三份对20至50兆瓦矿场的请求。该公司目前在哈萨克斯坦经营三个采矿场,还有四个设施正在建设中。

探索新边界

由于哈萨克斯坦大力支持"数字资产"行业发展,因此该国一直是个有诱惑力的采矿目的地。

奎里说,中国矿工面临的主要问题是“挖矿活动存在法律上的不确定性”。相比之下,哈萨克斯坦的立场很明确——该国政府在去年6月通过了一项允许数字挖矿的法律。

2020年9月,该国数字发展部长巴格达特• 穆辛宣布了一项为期三年的计划,以吸引7.14亿美元的加密货币开采投资。

加密货币挖矿公司可以申请IT公司的特殊税率待遇,缴纳的税率仅为公司总收入的1%,而哈萨克斯坦的企业所得税率为20%。矿业运营商还可以获得进口硬件的进口税豁免。

这样优厚的条件对来自全球的加密货币矿工都有吸引力。Xive说,目前它的大部分客户来自中国,同时也有一大批日本、韩国和欧洲的客户。Electro.Farm的大量客户则来自韩国、德国、法国和俄罗斯。

尽管哈萨克斯坦作为采矿地拥有诸多优势,但它仍然面临着来自新兴挖矿中心和已然成熟的挖矿地的日益激烈的竞争。

波罗的海沿岸的北欧国家虽然都是一些小国,但由于加密货币开采(特别是比特币开采)的碳足迹受到抵制,北欧国家开始大力推销自己在清洁能源方面的优势。而哈萨克斯坦70%以上的电力供应由煤炭提供的,这意味着大多数加密货币“农场”由化石燃料驱动。HASHR8称,哈萨克斯坦的水电设施通常是国有的,运营成本更高。

尽管如此,哈萨克斯坦的主要竞争者仍然来自北美,当地提供了丰富的廉价能源,加上稳定的经济条件和更健全的法治,更是增强了投资者的信心。

奎里说,美国“提供了一个西方世界能普遍接受的法律框架。这对那些想要建立长达数十年业务的人很有吸引力。”

虽然矿工们越来越多地将目光投向哈萨克斯坦,但该国要想在全球算力的份额上实现大幅提升,似乎还有很长的路要走。(财富中文网)

译者:珠珠

自今年5月以来,中国对加密货币采取了一系列措施,逐渐将这一领域划入红线范围内。5月18日,中国三大行业协会(中国互联网金融协会、中国银行业协会、中国支付清算协会)联合发布《关于防范虚拟货币交易炒作风险的公告》,抵制虚拟货币相关的金融活动。

在5月21日国务院副总理刘鹤主持召开的国务院金融稳定发展委员会会议上,比特币挖矿和交易行为被定为打击对象,以防范个体风险向社会领域传递。

随后,内蒙古、青海、新疆先后出台相关政策对加密货币挖矿进行整顿和清理。目前,一些加密货币采矿公司已开始加紧撤离中国。

中国针对以比特币为首的加密货币交易活动的抵制,让其西部邻国哈萨克斯坦迎来了一个求之不得的机会。

哈萨克斯坦的几家加密货币矿产运营商告诉《财富》杂志,他们接到了大量来自中国挖矿者的询问,他们表示希望搬迁至哈萨克斯坦。

哈萨克斯坦矿场供应商Xive的创始人迪达•贝鲍夫在推特上表示:“中国加密货币矿工的迁移是真实发生的,算力(哈希率)分布看涨。”言下之意是,中国的一些加密货币开采力量正在迁入其他国家,其中就包括哈萨克斯坦。

目前还没有中国加密货币矿工转投哈萨克斯坦的实实在在的例子,但加密货币独立分析师约翰•奎里相信这种说法。

他说:“中国算力中要迁移的很大一部分,可能会转投哈萨克斯坦。”奎里估计,哈萨克斯坦可能会获得中国哈希量的10%到20%。但他提醒说,这只是基于传闻的一个粗略数字。

中国对数字货币的管控越来越严格,促使中国的加密货币开采公司将目光转向其它国家和地区,作为邻国的哈萨克斯坦随之成为一个颇具吸引力的目的地。

采矿业搬迁

对于中国的矿工来说,哈萨克斯坦距离不远,因此挖矿设备和业务的转移相对容易。中国很大一部分比特币的开采(大约36%)就发生在中国西部的新疆省,与哈萨克斯坦接壤。

总部位于阿姆斯特丹的比特币区块链公司Bitfury的联合创始人兼首席执行官维勒力•瓦威洛夫说:“随着中国的禁令逐步推行,哈萨克斯坦成为中国采矿业务的一个合乎逻辑的选择。因为它就在隔壁,而且能源价格很低。”该公司在哈萨克斯坦有业务的开展。

加密货币开采,即通过解决复杂的数学问题创造新币的过程,需要大量的计算能力。因此,“矿工”,也就是加密货币采矿场的经营者,会去寻找能低价提供能源的托管供应商。

哈萨克斯坦的“主机”收取价格就全球而言都是较低的,因为该国有成熟的电力基础设施,特别是拥有大量煤厂。它的国家能源盈余约为3,000兆瓦,而该国的比特币农场平均消耗48兆瓦的电力。

这些因素影响了加密货币开采的电价,使在哈萨克斯坦采矿所用的电价,与中国、美国和俄罗斯的电价相当。

加密货币采矿研究公司HASHR8在2020年12月的一份报告中称,使用哈萨克斯坦采矿设施可以得到“极具竞争力的电价,许多设施的电价在每千瓦时0.03美元至0.033美元之间”。

报告补充说,全球只有27.5%的比特币网络电价在每千瓦时0.04美元或以下。那些拥有自己的发电厂或变电站的采矿主机,如哈萨克斯坦最大的采矿设施之一Enegix,可以提供更低的价格。

哈萨克斯坦政府曾于今年4月提高了加密货币开采成本——对电力供应商征收15%的关税——理由是煤炭价格和运输价格上涨。更高的费用旨在为该国发电厂升级提供资金。

关税确实影响到了一些矿业运营商。例如,Xive公司将电价从每千瓦时0.042美元提高至0.046美元。不过分析家们说,该国的电价仍然很低,关税仍然没有阻止加密货币矿工在哈萨克斯坦挖矿。

奎里说,5月份“中国矿工对哈萨克斯坦的兴趣激增。”

俄罗斯矿业供应商BitRiver发言人罗曼•扎布嘎预计,中国运营商将向哈萨克斯坦和俄罗斯出售更多设备,因为中国国内市场的管控愈发严格。

在哈萨克斯坦提供矿场托管服务的Electro.Farm公司的管理合伙人德米•欧扎斯基说,他的公司收到了大量的问询。他证实,其中一些矿工将把业务迁至哈萨克斯坦,但他拒绝透露公司信息。由于最近的需求上升,Electro.Farm有200兆瓦的采矿场正在建设中。

5月24日,贝鲍夫在推特上写道:“中国的矿工已经开始向我联系托管服务了。”

自5月下旬以来,Xive已经收到了三份对20至50兆瓦矿场的请求。该公司目前在哈萨克斯坦经营三个采矿场,还有四个设施正在建设中。

探索新边界

由于哈萨克斯坦大力支持"数字资产"行业发展,因此该国一直是个有诱惑力的采矿目的地。

奎里说,中国矿工面临的主要问题是“挖矿活动存在法律上的不确定性”。相比之下,哈萨克斯坦的立场很明确——该国政府在去年6月通过了一项允许数字挖矿的法律。

2020年9月,该国数字发展部长巴格达特• 穆辛宣布了一项为期三年的计划,以吸引7.14亿美元的加密货币开采投资。

加密货币挖矿公司可以申请IT公司的特殊税率待遇,缴纳的税率仅为公司总收入的1%,而哈萨克斯坦的企业所得税率为20%。矿业运营商还可以获得进口硬件的进口税豁免。

这样优厚的条件对来自全球的加密货币矿工都有吸引力。Xive说,目前它的大部分客户来自中国,同时也有一大批日本、韩国和欧洲的客户。Electro.Farm的大量客户则来自韩国、德国、法国和俄罗斯。

尽管哈萨克斯坦作为采矿地拥有诸多优势,但它仍然面临着来自新兴挖矿中心和已然成熟的挖矿地的日益激烈的竞争。

波罗的海沿岸的北欧国家虽然都是一些小国,但由于加密货币开采(特别是比特币开采)的碳足迹受到抵制,北欧国家开始大力推销自己在清洁能源方面的优势。而哈萨克斯坦70%以上的电力供应由煤炭提供的,这意味着大多数加密货币“农场”由化石燃料驱动。HASHR8称,哈萨克斯坦的水电设施通常是国有的,运营成本更高。

尽管如此,哈萨克斯坦的主要竞争者仍然来自北美,当地提供了丰富的廉价能源,加上稳定的经济条件和更健全的法治,更是增强了投资者的信心。

奎里说,美国“提供了一个西方世界能普遍接受的法律框架。这对那些想要建立长达数十年业务的人很有吸引力。”

虽然矿工们越来越多地将目光投向哈萨克斯坦,但该国要想在全球算力的份额上实现大幅提升,似乎还有很长的路要走。(财富中文网)

译者:珠珠

During China’s State Council meeting on May 21, Vice Premier Liu He called for a clampdown on cryptocurrency mining and trading, citing social and financial risks. His remarks prompted some domestic crypto mining companies to pull up stakes.

What China lost seems to be a gain for its neighbor to the west: Kazakhstan.

Several mine operators in Kazakhstan told Fortune that they have received an influx of inquiries from Chinese players looking to relocate. A week after the State Council announcement, founder of Kazakh mine provider Xive, DidarBekbauov, tweeted: “Chinese miners’ migration is real. Hashrate distribution is bullish,” implying that some of China’s crypto-mining power is being distributed to other countries, including Kazakhstan.

There are few—if any—hard examples yet of Chinese miners decamping for Kazakhstan, but John Lee Quigley, an independent crypto analyst, buys into the buzz. Kazakhstan will “likely receive a significant share of the [Chinese] hashrate that migrates,” he says. Quigley estimates Kazakhstan could pick up 10% to 20% of China’s output, but cautions that his is a ballpark figure based on anecdotal discussions.

China’s tightening grip on digital currencies is prompting Chinese-based mining outfits to consider setting up shop elsewhere, and nearby Kazakhstan is an attractive alternative.

Mining moves

For Chinese miners, Kazakhstan’s proximity makes it easier to move any mining equipment, facilities, and operations across the border. A large chunk of China’s Bitcoin mining—approximately 36%—takes place in its western province of Xinjiang, which abuts Kazakhstan.

“With the crackdown, Kazakhstan is a logical place for Chinese mining operations because it’s right next door and energy prices are low,” says Valery Vavilov, cofounder and CEO of Amsterdam-based Bitcoinblockchain firm Bitfury, which has a presence in Kazakhstan.

Cryptocurrency mining, the process of creating new coins through solving complex math problems, requires massive amounts of computational power. “Miners” thus look for hosting providers—operators of crypto-mining farms—who can offer low energy prices. Kazakh “hosts” charge competitive global rates given the country’s established power infrastructure, particularly its abundance of operational coal plants. It has a national energy surplus of approximately 3,000 megawatts; the average Kazakh Bitcoin farm consumes 48 megawatts of power.

These factors translate into electricity prices for crypto mining that are on par with rates in China, the U.S., and Russia.

Kazakh mining facilities can secure “extremely competitive electricity rates, with many operating between $0.03 and $0.033 per kWh,” said a December 2020 report by HASHR8, a crypto-mining research firm. It added that only 27.5% of the Bitcoin networkglobally has secured electricity rates at $0.04 per kWh or less. Mining hosts who have acquired their own power plants or electrical substations, such as Enegix, one of Kazakhstan’s largest mining facilities, can offer even lower prices.

The Kazakh government in April did make crypto mining a bit more expensive. It levied a 15% tariff on electricity providers, citing increased prices for coal and coal transport. The higher fees are intended to fund upgrades for the country’s power plants. The tariff did ding some domestic mining operators. Xive, for instance, raised its fees for clients from $0.042 to $0.046 per kWh. Still, analysts say, electricity prices remain low, and the tariff hasn’t yet seemed to deter crypto miners from doing business in Kazakhstan.

Quigley says there was a “spike in interest from Chinese miners looking to enter [Kazakhstan]” in May. Roman Zabuga, a spokesperson for Russian mining provider BitRiver, says he expects Chinese operators to sell more equipment to Kazakhstan and Russia with their home market increasingly off-limits.

Dmitry Ozersky, managing partner at Electro.Farm, which offers mine hosting services in Kazakhstan, says that his firm has received a lot of interest. Ozersky confirms that some of these farms will be relocating their operations to Kazakhstan, but he declined to provide names. Electro.Farm has 200 megawatts of mining farms under construction owing to the recent uptick in demand.

“Chinese miners have started reaching out to me for hosting services. Looks like a serious mining issue in China,” wrote Bekbauov on Twitter on May 24. Since late May, Xive has received three requests for 20- to 50-megawatt farms. The company currently operates three mining farms in Kazakhstan, with four additional facilities in the works.

Kazakh frontier

Kazakhstan also maintains its mining allure as a result of state support for the “digital asset” sector.

The main disadvantage for Chinese miners is the “legal uncertainty surrounding their activity [in China],” Quigley says. Meanwhile, Kazakhstan’s stance is clear: The government passed a law last June that permits digital mining. In September 2020, digital development minister BagdatMussin announced a three-year plan to attract $714 million in crypto-mining investment.

Cryptocurrency mining firms can apply for special tax status for IT companies that taxes 1% of total revenue versus Kazakstan’s corporate tax rate of 20%. Mining operators can also obtain import tax exemptions on imported hardware. For instance, Kazakh operators can “commit to the hardware…[ensuring it stays] on the company’s balance sheet for five years,” noted HASHR8.

Such conditions are appealing to crypto miners globally. Xive says the majority of its clients are now from China, but it also has a large contingent of Japanese, South Korean, and European clientele. Electro.Farm’s clients hail from South Korea, Germany, France, and Russia.

Despite all of Kazakhstan’s advantages as a mining locale, it’s facing greater competition from both up-and-coming and established hubs.

Baltic and Nordic countries, while still small players, have been able to tout their clean energy credentials as the carbon footprint of crypto mining—Bitcoin especially—faces a backlash. Over 70% of Kazakhstan’s electricity supply is coal-powered, meaning the majority of crypto “farms” are powered by fossil fuels. Hydropower facilities in Kazakhstan are often state-owned and cost more to operate, HASHR8 said.

But Kazakhstan’s main competitor is North America. The U.S., in particular, also offers an abundance of cheap energy, coupled with stable economic conditions and a more robust rule of law that bolsters investor confidence. The U.S. “offers a legal framework that the Western world is comfortable with. [It’s] attractive to those that want to establish multi-decade-long operations," says Quigley.

While miners are increasingly looking toward Kazakhstan, it seems the country has a long way to go before its share of the global hashrate can catch up to that of China and the U.S.