“找”字辈B2B电商会好吗?

2019年7月30日,中国A股主板B2B电商第一股诞生。北京国联视讯信息技术股份有限公司(股票简称为“国联股份”,股票代码为“603613”)正式登陆上交所。此前,诸多的B2B赛道的选手都是在中小板、创业板、新三板上市,更有选择在港股上市的。这次国联股份在主板上市,代表国内资本市场对于这类商业模式更加明确的认可,信号意义明显。

国联股份定位于B2B综合服务平台,其业务是为客户提供工业品和原材料的网上商品交易、商业信息服务和互联网技术服务。财报显示,国联股份在2019年1至3月的营业收入为10.47亿元,较上年同期增长89.82%,净利润达2,580.63万元,较上年同期增长115.09%。业绩出色支撑了其IPO表现,上市四个交易日,其股价由发行价格的18.16元增长至29.01元,接连封板涨停,市值接近翻倍。

相比起来,另一家明星企业找钢网却在上市征途中选择了“中场休息”。2018年6月,找钢网向香港联交所递交招股书,成为第一批向港交所提交上市申请的AB股结构(同股不同权)公司之一。同年11月,找钢网再次向港交所递交招股书,调整了发行方式,未采用“同股不同权”的股权架构,并更新了其2018年上半年的数据。

但是,两次提交招股书的找钢网并未如外界所预测的那样,最快于2018年年底在港交所上市,而是推迟了半年后,最终做出决定中止上市的决定。盈利性不佳可能是找钢网做出这一决策的原因,面对港股市场对于“财务模型是否能跑通”的拷问,作为“B2B电商前辈”的找钢网还需要找到一个更加明确的答案。

B2B电商的盈利困境

中国的各大行业长期处于产能过剩的状态,其本质就在于没有打通供需两端。在过去卖方市场里,卖方可以凭借强势地位压货或甩货,没有人关心渠道效率,而现在买方议价权逐渐增强,他们希望以更加透明、高效的方式,找到价廉物美的产品、服务、解决方案。与此同时,卖方库存压力迅速放大,库存的堰塞湖已经形成,他们也需要一些高效出货的渠道或平台。

这类问题,不就是淘宝、京东们解决的问题吗?那么,为什么不在产业端再造一个淘宝、京东呢?最初,入局者们对于产业互联网的认识显然是“试错型”的,高喊要充当行业“路由器”的它们一般会按照淘宝、京东的路径走入“交易模式”。

所谓产业互联网的“交易模式”,即常说的“B2B电商”,也就是通过连接供需双方、促成交易以获取收益的商业模式。具体来说,连接供需的方式大概分为平台和自营两类,具体形式表现为撮合、自营、联营、寄售等,但供给一定是来自于第三方(而不是自己生产),而且只有交易完成才能获得收益。

当然,也有线下的行业巨头利用自身地位拉动上下游,用补贴或勾引强行将交易搬到线上。但结果是,巨头们只是打造了一对多的线上交易,意向中的“平台”变成了自己的“渠道”,不仅产业效率没有多大提升,还增加了大量的补贴成本。

显然,“搭建平台”相对于“打造渠道”在大方向上更加合理。但问题在于,这依然是在用消费互联网的逻辑来做产业互联网,希望去渠道、去中介。找钢网在2012年出现,是这个领域里当仁不让的先行者。当它们在2013年获得B轮融资后,迅速引爆了交易类B2B领域的热情,一大群“找”字辈的项目喷涌而出。但这些以“去渠道、去中介”为理念的入局者都异常纠结,即使费尽力气将交易搬到线上,形成看似宏伟的GMV,但依然难以找到清晰的盈利模式。

这种盈利困境的原因在于:

一方面,如果是走平台模式,很难收取佣金。大宗商品通常是现货买卖,既然是现货买卖,就无法让双方屏蔽彼此,而大宗商品本身就很透明,价差也比较小,双方不愿意为了平台的撮合交易而支付佣金。正是由于这个原因,找钢网和钢银电商这样的平台干脆就在最初将撮合服务免费,其目的不在于收取佣金,而在于培养用户的习惯。

另一方面,如果是走自营模式,很容易踩翻行情。在大宗商品贸易行业,极其容易受到行业环境的影响。尽管操作谨慎的自营模式号称不做“单边交易”,换句话说,就是不在找到买家前囤货。但自营本来就是通过统购分销来实现盈利的,“统购”和“分销”之间的时间差决定了绝对不囤货是不可能的。所以,在换手的过程中,进销存的风险始终在企业自己身上。事实上,不做“单边交易”的企业少之又少,在价格波动的过程中,始终都有“踩行情”的冲动。

两个赛道上的奔跑者

正因为如此,这个行业的排头兵一直在苦苦挣扎。下面以找钢网和钢银电商为例来进行分析:

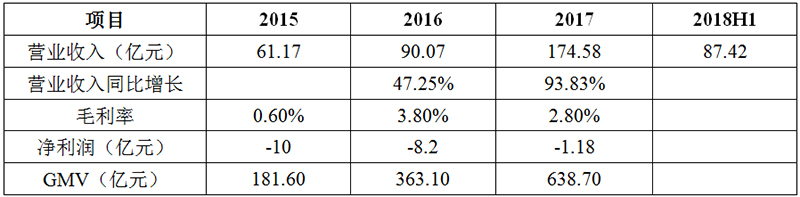

找钢网采用了自营+平台模式。(需要说明的是,其“联营业务”就是一般定义中的平台模式,而其“自营业务”相对于传统的自营模式相对风险更小。)从2015年至2018年(如表1所示),其GMV以每年翻一番的速度逐年增长,但企业却一直没有实现盈利,毛利率也长期处于4%以下的地位水平,且还在不断下降。

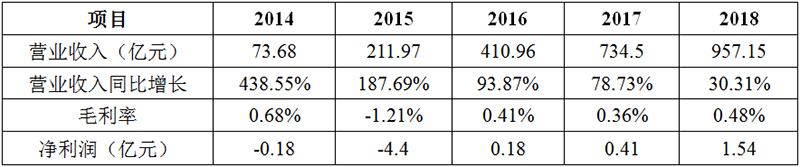

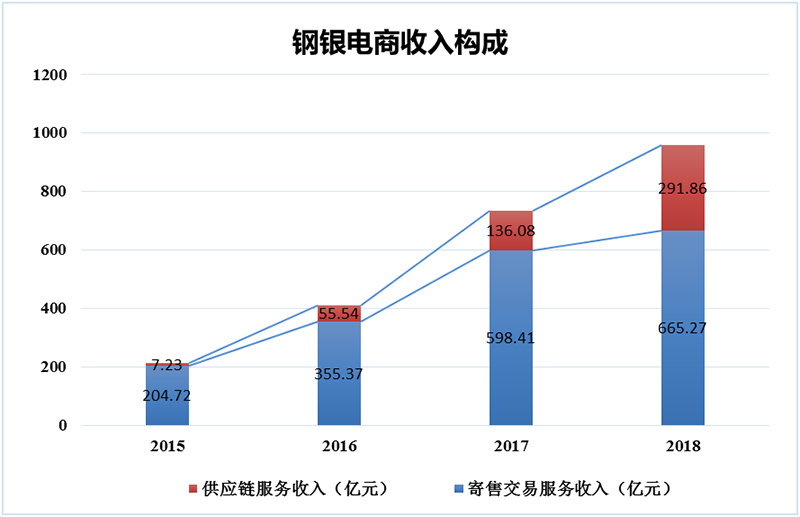

钢银电商采用了平台模式。(需要说明的是,其“寄售业务”就是一般定义中的平台模式。)从2015年到2018年(如表2所示),其收入增长最高时达到近200%,最低时也达到了30%以上。但由于其毛利率长期处于1%以下,直到2018年才依赖近千亿元的营收规模实现了1.54亿元的利润,利润可谓是薄如纸片。而我们在后面会谈到,即使在这个利润规模里,交易抽佣本身贡献的利润也只是一个部分。[两个企业统计营收的口径有巨大区别,找钢网的平台业务(联营)只核算了作为第三方平台收取的中间费用,而钢银电商的平台业务(寄售)将整个交易额核算为营业收入。两种会计处理都有道理,但按照平台的逻辑,钢银电商的营收可能被放大了,更加接近GMV的概念。]

其实,对于B2B电商而言,GMV只是一个参考数据。只要观测take rate这个数据就可以发现,庞大的GMV中能够计入营业收入的寥寥可数。其实这类企业的GMV中还有大量是无效的,2015年,著名的农产品交易平台一亩田就被爆出用刷单的方式做大GMV。

大宗交易之外,小宗交易B2B(小额批发B2B)价格并非如此透明,也有本地化交付的明确价值,似乎更有盈利空间。尤其是一些产品足够标准化的行业,如物流、电子元件、工业配件、MRO(Maintenance, Repair & Operations,在生产过程中不直接构成产品,只用于维护、维修、运行设备的物料和服务),盈利前景似乎更加光明。

以在港交所上市的IC元器件自营电商科通芯城(00400)为例,即使在其以自营+平台为主的2013-2016年,净利润也基本保持了亿级水平,毛利率达到7%-8%左右,看起来的确是门不错的生意。

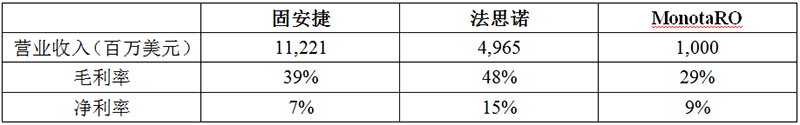

以MRO自营电商西域为例,其专注于SKU规格为长尾中段,这个部分具有规格繁多、单品量少、单品价格低、采购频率低的特点。他们的交易辐射了36个工业品大类,5,000多小类,100多万规格的SKU,4,000多品牌。说白了,这块业务往往是不少企业采购中的灰色地带,最适合用互联网的方式来提升效率和透明度。虽然西域等国内MRO企业都并未披露盈利状况,但参考美国、日本诞生了固安捷(Grainger)、法思诺(Fastenal)、MonotaRO等百亿美元市值的上市公司(如表3所示),毛利率最少都接近30%,净利率则最少在7%,的确也可以算作是一门好生意。

转型的方向与关隘

面对盈利困境,所有最初扎进单纯“交易模式”的企业都迅速意识到,只有增值服务才能够找到盈利空间。产业互联网与消费互联网的交易显然不同:后者更多是撮合成品交易,只要提供相应的配套保障(快递物流、售后服务、消费金融等)就好;而前者太重,往往需要更加定制化的配套服务,这也许就是盈利空间。

事实证明,这条“交易+服务模式”的路的确是正确的。基于交易流,各大B2B平台(含自营)开始提供物流、技术流(安装、粗加工等)、资金流(供应链金融)的服务,并且随着这些业务的开展而获得了盈利的希望。

2014年9月,找钢网成立胖猫物流和胖猫金融,为交易提供配套的物流和供应链金融服务。以金融服务为例,其来自于使用白条的客户的商品交易额从2015年的22,700万元增至2016年的279,000万元,并于2017年进一步增至591,300万元。2019年4月,找钢网当月白条业务发生额超15亿元,对比历史最高值增长60%;同年2月底上线的胖猫易采金融产品,在次月发生额就突破了4,000万元。

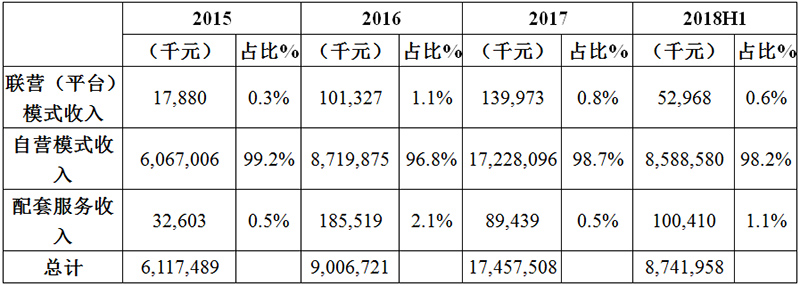

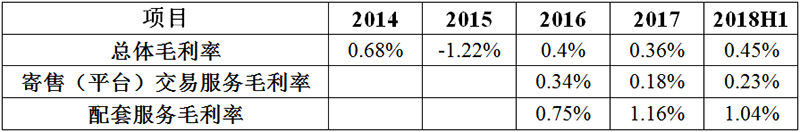

由于配套业务在营收中占比极小(最高为2.1%),其对于毛利水平的影响很难被察觉(如表4所示)。但参考钢银电商披露的数据,会发现这块业务的确前景可观。钢银电商作为一家以纯平台业务为主的企业,其交易业务(寄售交易服务业务)毛利率在0.3%上下,而其推出的“帮你采”、“随你押”、“任你花”等配套服务的毛利率则可达到1%以上,优势明显(如表5所示)。

正因如此,钢银电商的战略非常清晰,也就是不断做大配套服务的规模。截至2018年,其配套业务收入在总营收中占比已经由2015年的3.41%放量至2018年的30.49%(如图1所示)。正是这个原因,2018年,钢银电商实现了1.54亿元的净利润。考虑到钢银电商的营收计算口径,其真实营收应该更低,真实毛利率和净利率应该更高。某种意义上,配套服务的引入完全改变了这门生意的成色。

这类企业上线配套服务虽然是应有之义,但要将这类服务做好却还需要突破一重关隘——数据。

例如,大宗B2B平台通常希望通过打造供应链金融平台来寻找盈利模式,在若干企业的设想中,这里的供应链金融已经不是简单的保理、货押,而是进入了大数据质押、在线卖仓单(大规模提供结构化的金融服务)的高级模式。但此时,数据流的打通又变成了大问题,交易双方的企业不会把自己客户、库存、现金流、账期等敏感数据轻易搬到线上,而缺乏产业数据,金融与实业油水分离,自然难以发力。某些企业依靠建立一些简单模型来进行“类银行模式”的风控,甚至,有的企业还想依赖人肉监控(人盯人),这些都不是依赖在线热数据的模式,风控效果和放款效率都处于较低水平,极有可能连累平台(引发暴雷)。

对于难以赚取贸易差的大宗B2B平台,供应链金融可能是他们的主要获利空间。但对于本身存在贸易差的小宗B2B平台,金融业务的空间可能不大,更多的配套服务需求可能是本地化的交付支持,需求企业都愿意“花钱买安心”,这可能是他们的主要获利空间。

例如,一个MRO领域的特种润滑油交易中,为了确保润滑效果,买方通常会要求卖方进行设备清理并完成润滑油添加。这本身是个技术活,买方也不敢承担因为操作不当而引发的设备故障、停机的风险,因此,他们愿意支付额外的服务费,这就是商机。但是,如果没有精确掌握买方设备的相关数据,平台的服务终端又如何能够确保交付?

无论是哪项配套服务,都需要打通交易流的数据。金融需要在线数据,没有数据难以进行及时风控;技术服务需要在线数据,没有数据难以实现本地化服务……但现实是,如果搬到线上的交易依然是浅层交易,配套服务的红利就不会爆发。

如何布局未来的风口?

不少B2B电商企业已经意识到这一点,不约而同地把SaaS、IoT(物联网)等关键词放到了自己的战略里。这意味着,这些企业会不遗余力地将采集数据的终端遍布整个产业链,并且将数据搬上云端。也许,到了那个时候,产业互联网又可以产生新一轮的风口。

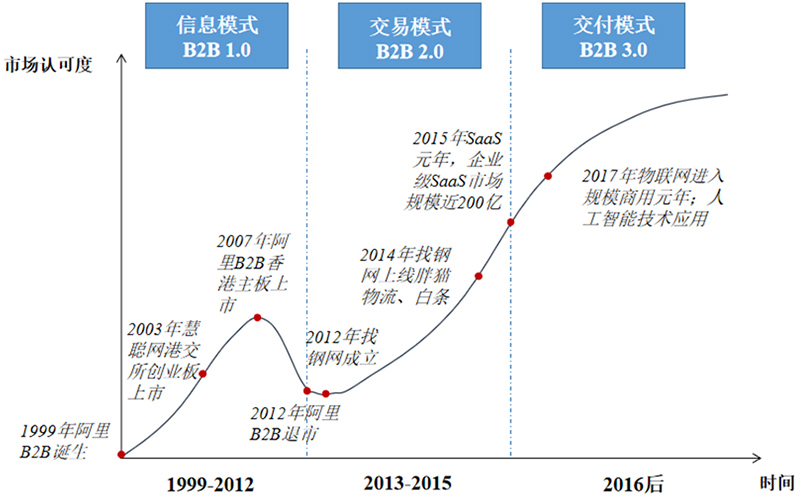

其实,对于交易型产业互联网的发展,业界早有三部曲的定义,即信息、交易、交付(如图2所示)。最早的B2B电商是20世纪90年代末阿里巴巴推出的信息模式,其通过在网上展示信息黄页,帮助企业寻找商机、实现出货,这被称为B2B的1.0。从2013年开始,B2B电商开始突破黄页的传统模式,不仅帮助商家展示信息,更致力于通过平台或自营的方式促成交易,这被称为B2B的2.0。而从2016年开始,在几家先驱企业前几年的示范带领下,大量纯交易型产业互联网开始从交易进化到交付,走到了提供整体解决方案的阶段。

国联股份也是沿着这种趋势在发展。其最初的业务是B2B信息服务平台——国联资源网。而后,开始拓展出了若干的垂直B2B电商平台——涂多多、卫多多、玻多多,从而带来网上商品交易业务的大幅增长,业绩进入快车道。至今,在其三大业务中,交易模式的电商业务依然是其营收和利润的主力。当然,其IPO的募资用途中,也强调了要大力投入SaaS系统研发项目,总投资达12,990.96万元。这显然是向交付模式发展的强烈信号。

明线上,是上下游的需求在推动平台进化,但暗线上,是互联网技术的进步让平台有了进化的可能。在B2B电商的领域里,国联股份这样的幸运儿只是凤毛麟角,但在未来,技术的风口可能是找字辈的同行们脱颖而出的关键。

当然,前提是他们有足够的坚定和运气。(财富中文网)

穆胜是北京大学光华管理学院工商管理博士后,穆胜企业管理咨询事务所创始人。

本文选自穆胜博士即将出版的《创造高估值:打造价值型互联网商业模式》一书,穆胜事务所高级研究员张新茹、助理研究员戚成飞对本文亦有贡献。

注:本文仅代表作者观点,不代表财富中文网立场。